Исследования Института конъюнктуры аграрного рынка (ИКАР)

СЫРЬЕВАЯ БАЗА

В России выращиваются все основные зерновые и крупяные культуры, используемые для производства круп, в том числе гречиха, горох, кукуруза, овес, просо, пшеница, рис, ячмень. Ежегодно эти культуры производятся в таких объемах, которых достаточно для выработки круп, чтобы обеспечить потребности российского рынка. Исключение составляет рис-сырец, валовые сборы которого в последние годы динамично растут, однако пока позволяют производить менее половины потребляемой в стране рисовой крупы.

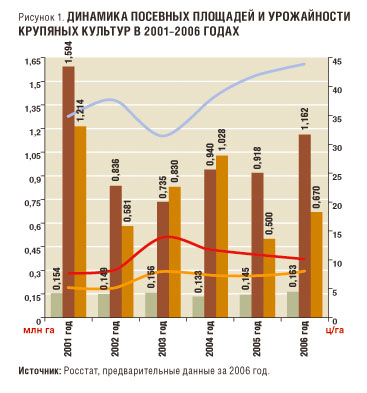

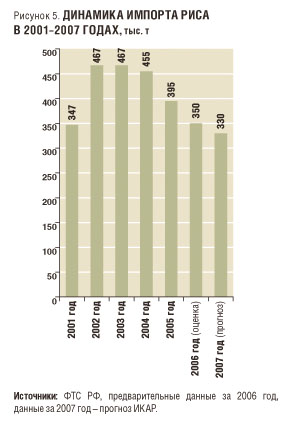

Валовые сборы крупяных и зерновых культур заметно колеблются по годам в зависимости от урожайности, связанной с погодными условиями, а также от размеров посевных площадей, поскольку крупяные культуры во многих хозяйствах сеют в соответствии с текущей конъюнктурой рынка. В 2006 году рост валовых сборов большинства зерновых и крупяных культур (за исключением пшеницы) достигнут благодаря повышению урожайности и расширению посевных площадей. Рост посевов во многом обусловлен пересевом части погибших весной озимых зерновых (рис. 1).

Ряд зерновых и крупяных культур используют только для производства круп, например рис-сырец и гречиху. Другие культуры имеют многоцелевое использование. Так, овес, ячмень, кукуруза, просо используются также для фуражных целей и, за исключением овса, для производства спирта.

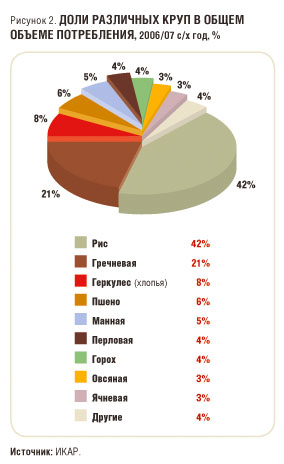

ЕМКОСТЬ РЫНКА И ДОЛИ КРУП В ПОТРЕБЛЕНИИ

По оценкам ИКАР, емкость рынка круп в 2005/06 сельхозгоду составила 1,58 млн тонн, или $1,07 млрд в ценах потребителей.

В сезоне 2006/07 в связи с ростом валовых сборов культур, используемых для производства круп, емкость в физическом весе может возрасти до 1,61 млн тонн. Стоимостная емкость может вырасти до $1,14 млрд в связи с дальнейшим ростом потребительских цен и снижением курса доллара по отношению к рублю.

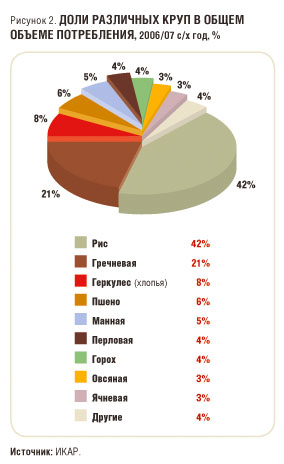

Рис – наиболее потребляемая крупа на российском рынке: его доля в последние годы устойчиво превышает 40% от общего объема потребления. Если в 2002–2003 годах импортный рис занимал в потреблении более 70%, то в 2006 году – немногим более половины объема.

Вторая по популярности крупа – гречневая: на ее долю приходится более 20% от общего объема потребления. При этом практически вся потребляемая гречка – российского производства.

В тройку лидеров входит и геркулес (овсяные хлопья). Основные объемы геркулеса также производятся в России, импорт, как и экспорт, незначителен.

По данным ИКАР, общая доля трех основных круп в потреблении составит в текущем сезоне более 70% (рис. 2).

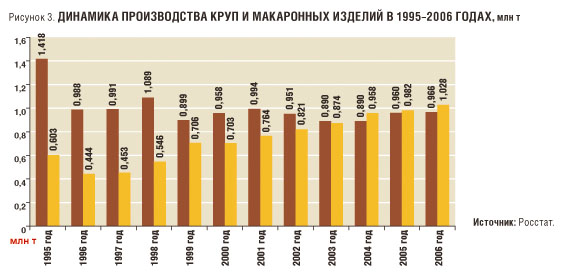

ДИНАМИКА ВНУТРЕННЕГО ПРОИЗВОДСТВА И ОСНОВНЫЕ ИГРОКИ

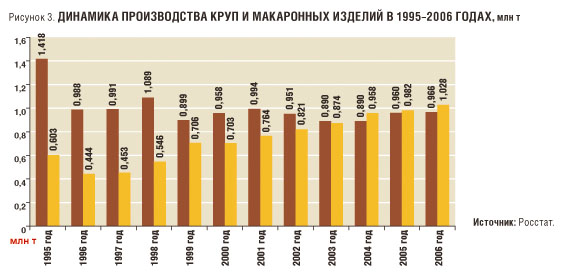

В последние годы, по данным официальной статистики, общее производство круп составляет менее 1 млн тонн. При этом в начале 1990-х годов среднее производство крупы составляло 1,6 млн тонн (рис. 3).

Основная причина сокращения производства круп – увеличение в связи с ростом доходов населения потребления мясных, рыбных, молочных продуктов, а также овощей и фруктов. Кроме того, в настоящее время бурно развивается производство главного продукта-субститута круп – макаронных изделий.

По оценкам ИКАР, фактическое производство крупы превышает объемы, фиксируемые официальной статистикой. Росстат учитывает производство в основном на крупных и средних предприятиях, тогда как весьма значителен для отрасли и вклад мелких крупорушек. По оценкам различных источников, на их долю приходится от 15 до 30% производимой в стране крупы. По расчетам ИКАР, полная выработка крупы в России в 2006 году оценивается на уровне более 1,2 млн тонн.

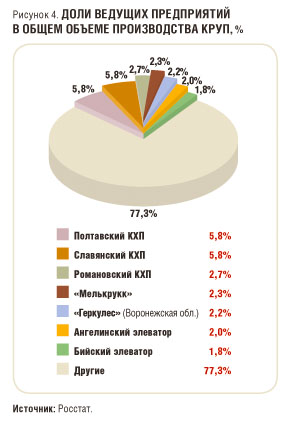

Производство крупы сосредоточено на 215 крупных и средних предприятиях отрасли, большинство из которых производят несколько видов круп. Так, гречку производят 47 из них, пшено – 41, овсяную крупу и геркулес (хлопья) – 18, манную крупу – 11, рис – 3 предприятия.

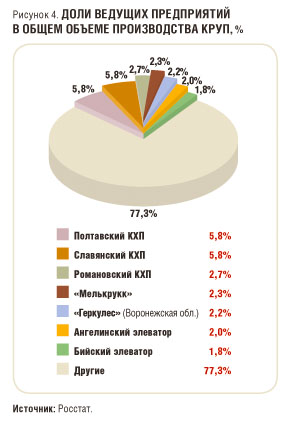

По данным Росстата за 2005 год, в тройку лидеров по выработке круп вошли крупнейшие производители риса Краснодарского края – ОАО «Полтавский КХП» и ОАО «Славянский КХП», а также производитель пшена Саратовской области – ОАО «Романовский КХП» (рис. 4).

Степень концентрации производства различается в зависимости от видов круп. Так, наиболее консолидированным является производство риса, расположенное в орошаемых зонах выращивания риса-сырца: 3 крупнейших предприятия вырабатывают почти 75% общего объема производимого в стране риса. Основные объемы геркулеса – более 75% – приходятся на 10 предприятий отрасли. Производство гречки менее консолидировано: на 4 крупнейших предприятия приходится 20%, а 20 ведущих предприятий производят более 40% этой крупы.

Фасовкой круп занимаются как сами производители, так и оптовые бакалейные фирмы.

В качестве основных тенденций рынка можно отметить постепенное смещение в сторону вертикальной интеграции и концентрации производства, фасовки и дистрибьюции в руках крупных компаний. Интеграторами выступают межрегиональные продовольственные холдинги, региональные предприятия-лидеры, оптовые компании, имеющие мультипродуктовые бренды бакалейного ряда, специализированные крупяные компании, выстраивающие дистрибьюцию и имеющие марки национального масштаба, а также импортеры.

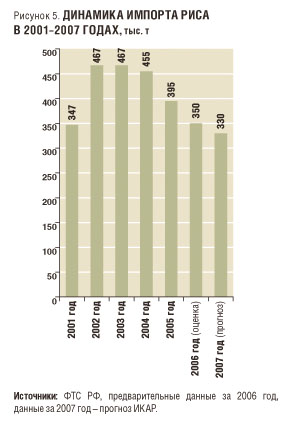

ВНЕШНЯЯ ТОРГОВЛЯ И ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ ИМПОРТА

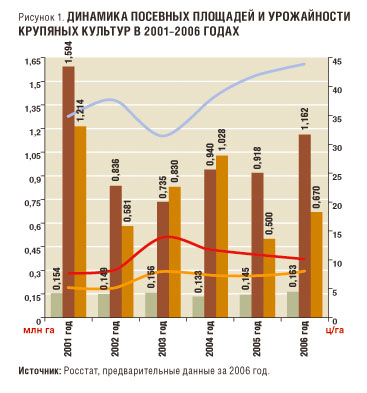

Самой импортозависимой крупой является рис. Наибольшие его объемы импортировались в 2002–2004 годах, в период действия ввозной таможенной пошлины в размере 10% от декларируемой таможенной стоимости.

Благодаря введению комбинированной ставки ввозной таможенной пошлины на импортный рис в размере 10%, но не менее 0,03 EUR/кг, с июня 2003 года и специфической составляющей ввозной таможенной пошлины в размере 0,07 EUR/кг с апреля 2005-го объемы импорта риса в Россию в последние годы сокращаются пропорционально росту отечественного производства (рис. 5).

На все прочие крупы по-прежнему действует ввозная таможенная пошлина в размере 10% от декларируемой таможенной стоимости, поскольку импорт по большинству из них незначителен.

ЦЕНОВАЯ КОНЪЮНКТУРА РЫНКА

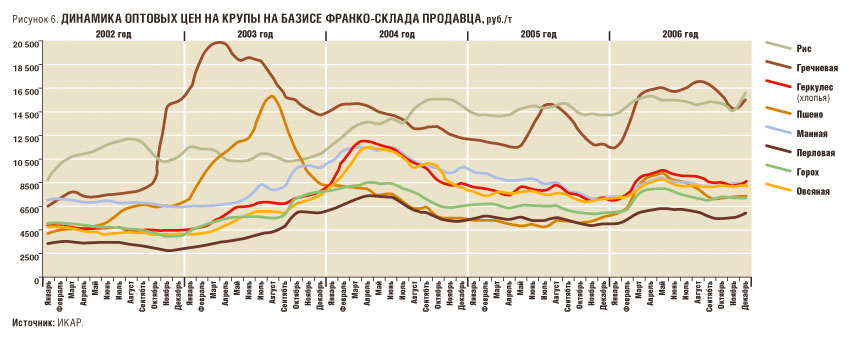

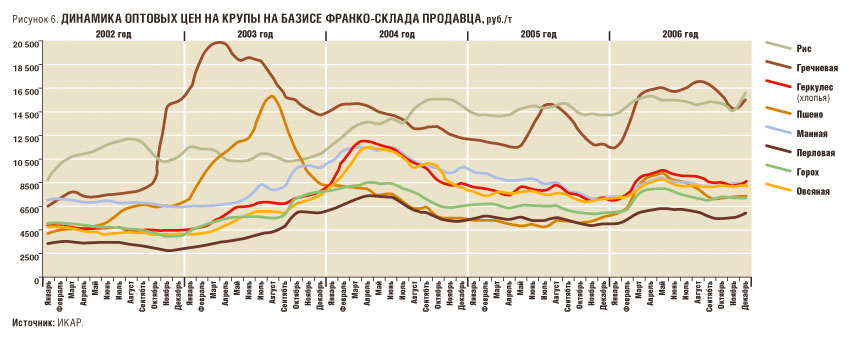

Цены производителей круп и оптовые цены подвержены заметным колебаниям (рис. 6). Важный ценоформирующий фактор – предложение круп, которое, в свою очередь, зависит от валовых сборов зерновых и крупяных культур.

Заметное влияние на динамику цен в течение года оказывает также сезонность спроса. Пик спроса на крупы приходится на зимне-весенний период, в том числе Великий пост. Минимальное потребление отмечается в летне-осенний период, когда спрос переориентируется на потребление овощей и картофеля.

Определенное влияние на цены производителей и оптовые цены оказывает государственное регулирование. Так, в конце 2006 года укрепляющее влияние на цены на рис оказал введенный Россельхознадзором временный запрет на импорт риса в связи с увеличением поставок на рынок недоброкачественной продукцию. Данная ситуация способствовала росту цен и на некоторые другие крупы, в первую очередь на гречку.

В 2007 году увеличение предложения большинства круп в связи с ростом валовых сборов зерновых и крупяных культур в целом будет оказывать снижающее влияние на оптовые цены. По рису цены будет поддерживать дальнейшее сокращение импорта, а также рост цен мирового рынка в связи с превышением мирового потребления риса над производством.

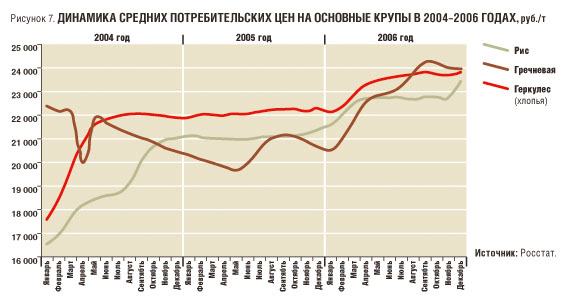

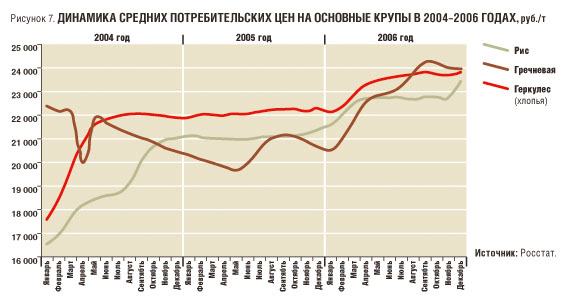

Потребительские цены меньше оптовых и цен производителей подвержены колебаниям (рис. 7). Их динамика определяется в первую очередь ростом доходов населения и повышением цен на другие продукты питания. В течение 2007 года можно прогнозировать плавный рост потребительских цен.

ПРОГНОЗ РАЗВИТИЯ РЫНКА КРУП

По оценкам ИКАР, с ростом уровня жизни населения произойдет сокращение потребления круп в натуральном выражении за счет «выметания» с рынка дешевой продукции. Вероятное увеличение емкости рынка в стоимостном выражении будет достигаться за счет роста доли высококачественных круп, фасованной продукции и крупяных продуктов с высокой добавленной стоимостью (ПВДС).

Рис – наиболее востребованная крупа на рынке, в долгосрочном плане спрос на нее будет расти. В перспективе увеличение предложения будет обеспечиваться за счет роста отечественного производства на фоне сокращения импортных поставок.

Производство гречки в России стабилизировалось на уровне, полностью обеспечивающем растущие потребности. Ввоз импортной крупы будет происходить только при временном сокращении предложения в случае сокращения валового сбора гречихи.

Весьма сильные перспективы роста имеет производство крупяных продуктов на основе овса. Данный рынок будет расти за счет дальнейшего развития производства высококачественных хлопьев, овсяных продуктов с высокой добавленной стоимостью, а также развития ингредиентного бизнеса (когда продукт используется в качестве одного из ингредиентов в других отраслях пищевой промышленности).

В целом динамика потребления круп и продуктов на их основе все более определяется разработкой и выводом на рынок новых продуктов для конечного потребления.

В наиболее быстро растущем сегменте ПВДС самыми перспективными представляются позиции хлопьев, каш быстрого приготовления и пакетированных гарниров. Кроме того, растут категории новых продуктов, в состав которых входят крупяные ингредиенты, а именно: мюсли, многозерновой хлеб, мучные кондитерские изделия, детское питание, питание для животных, колбасные изделия.

Фактором, ограничивающим рост рынка круп и крупяных продуктов, является бурное развитие продуктов-субститутов, в первую очередь лапши, макаронных изделий и картофельных продуктов быстрого приготовления.