И блондинкам, и брюнеткам. Обзор российского рынка шоколадных изделий

Исследования маркетингового агентства Step by Step В общей структуре кондитерской отрасли наиболее высокие темпы роста демонстрирует рынок шоколадных изделий. Отчасти это обусловлено высокой рентабельностью шоколадного производства. Соответственно компании, выпускающие шоколадные изделия, обычно располагают большими бюджетами на продвижение продукции, по сравнению с другими участниками кондитерского рынка. Рентабельностью производства объясняется и высокая популярность данной товарной группы у производителей.

Динамично развивающийся отечественный рынок шоколадных кондитерских изделий привлекает все большее число транснациональных компаний. Внимание зарубежного капитала к российской кондитерской отрасли не случайно: западный рынок шоколадной продукции давно поделен между основными игроками, и затраты на увеличение доли продаж на таком рынке достаточно велики, по сравнению с затратами на освоение новых перспективных регионов, к которым относится и Россия.

В настоящее время российский шоколадный рынок приближается к точке насыщения. В последние 2–3 года темпы роста рынка в натуральном выражении в среднем составили 5%. В 2006 году объем рынка шоколадных изделий, с учетом роста этого рынка, составил около 588 тысяч тонн. В текущем году прогнозируется рост рынка соответственно в натуральном и стоимостном выражении на 4,5–5% и 12–15%.

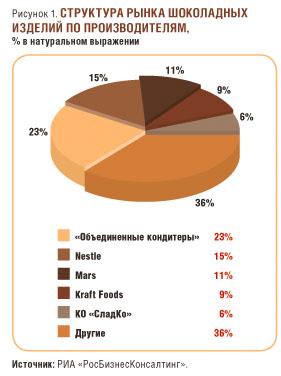

Среди основных производителей шоколадной продукции можно выделить следующих крупных игроков. Первые три места занимают холдинг «Объединенные кондитеры» и международные концерны Nestle и Mars – в 2006 году рыночные доли этих производителей в натуральном выражении составили соответственно 23, 15 и 11% (рис. 1). Также значительные доли рынка принадлежат концерну Kraft Foods и ОАО «Кондитерское объединение «СладКо» (Москва).

В 2006 году в сегменте шоколадных батончиков 90% продаж принадлежало международным игрокам – концернам Mars (ТМ Bounty, Mars, Twix, Snickers), Nestle (ТМ Kit Kat, Nesquik, Nuts, «ШОК») и Cadbury (ТМ Picnic, Tempo*). При этом более 60% продаж приходилось на долю компании Mars.**

На рынке шоколадных плиток две трети продаж в прошлом году контролировали крупнейшие международные кондитерские компании – Nestle (ТМ Nestle Classic) и Kraft Foods (ТМ Alpen Gold, Milka, Toblerone, «Воздушный»).

В сегменте развесных конфет первое место занимал холдинг «Объединенные кондитеры», на долю которого пришлось 37–38% продаж этой продукции. В целом российский холдинг, в состав которого входят три крупнейших производителя – ОАО «Кондитерский концерн «Бабаевский», ОАО «Московская кондитерская фабрика «Красный Октябрь» и ОАО «Рот- Фронт», – имеет в своем активе 10 основных брендов шоколадных изделий, известных российскому потребителю еще со времен существования СССР: «Аленка», «Вдохновение», «Золотые купола», «Красная шапочка», «Красный Октябрь», «Мишка на Севере», «Осенний вальс», «Российский», «Рот-Фронт» и «Сказки Пушкина».

Среди международных игроков в сегменте заметное место занимает только концерн Nestle с долей продаж 13%.

В сегменте упакованных шоколадных конфет лидером по итогам 2006 года стал международный производитель продуктов питания – концерн Nestle. Второе место по доле рынка занимал холдинг «Объединенные кондитеры.

Третье место на рынке шоколадных конфет в упаковке принадлежит компании Kraft Foods. Далее следуют КО «СладКо» и ООО «Одинцовская кондитерская фабрика» (Московская область). Стоит отметить, что Одинцовская кондитерская фабрика с маркой «А.Коркунов» является лидером в премиум-сегменте. Суммарно пятерка ведущих компаний контролирует более 70% общих продаж сегмента упакованных шоколадных конфет.

Что касается импорта шоколадных кондитерских изделий, то в 2006 году его объем в натуральном и стоимостном выражении составил соответственно 109,7 млн кг и $288,4 млн. Основная доля в общем объеме импорта шоколадных изделий в Россию – 64% в натуральном выражении – принадлежит сегменту шоколадных конфет. Готовые шоколадные изделия в брикетах/плитках, шоколадная глазурь и шоколадные изделия с начинкой занимают соответственно 13, 7 и 6% импорта в натуральном выражении. На долю другой продукции, содержащей какао, приходится 10%.

Основной страной-импортером шоколадных изделий является Украина – в прошлом году ее доля в общем объеме импорта составила 41%, или 44,3 млн кг в натуральном выражении (рис. 2). В денежном выражении доля импорта Украины составила 34,5%, или $99,5 млн.

Другие страны занимают сравнительно небольшую долю в общем объеме импорта шоколадной продукции в Россию. Так, продукция, импортируемая из Германии, составляет 9 в натуральном и 13,5% в стоимостном выражении от объема импорта, а продукция, завозимая из Польши, – соответственно 9 и 10,3%.

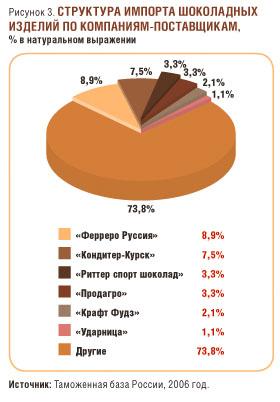

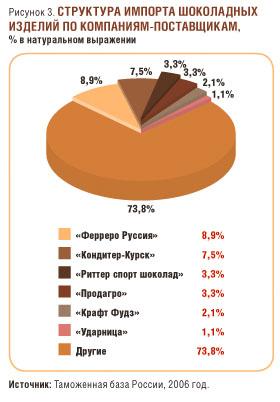

Среди поставщиков шоколадных изделий наибольшая доля в общем объеме импорта принадлежит ЗАО «Ферреро Руссия», которое представляет в России итальянскую группу Ferrero S.p.A. Доля импорта «Ферреро Руссия» составляет 8,9%, или 9,7 млн кг, в натуральном выражении и 20,8%, или $60 млн, – в стоимостном (рис. 3). Также заметную роль среди поставщиков играет ЗАО «Кондитер-Курск» (г. Курск) – на долю которого приходится 7,5%, или 8,2 млн кг, в натуральном выражении и 6%, или $16,3 млн, в стоимостном.

Объем экспорта шоколадных изделий в 2006 году составил 67 млн кг и $212,6 млн – в натуральном и денежном выражении.

Основную долю в общем объеме экспорта шоколадных изделий из России – 50% в натуральном и в стоимостном выражении – занимают готовые шоколадные изделия в брикетах/плитках. Значительные объемы экспортируемой продукции также приходятся на шоколадные конфеты, готовые шоколадные изделия с добавлением злаков и шоколадные конфеты, содержащие алкоголь: соответственно 29, 7 и 4% в натуральном выражении и 32, 8 и 3% – в стоимостном.

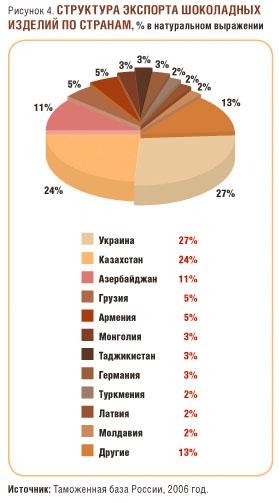

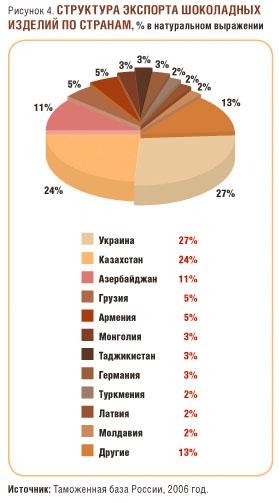

В 2006 году наиболее значительный объем шоколадных изделий поставлялся на Украину и в Казахстан – соответственно 18,7 и 16 млн кг. Доли этих стран составили соответственно 27 и 24 % от общего объема экспорта в натуральном выражении (рис. 4). Также заметное место среди стран, в которые поставляется российский шоколад, занимает Азербайджан. За прошедший год в эту страну было завезено 7,5 млн кг российской продукции, а его доля в общем объеме экспорта составила 11%.

Доля крупнейшего поставщика шоколадных изделий – ООО «Марс» – в 2006 году составила 39%, или 25,8 млн кг, в натуральном выражении и 38,4%, или $81,6 млн, – в стоимостном. Значительные доли также принадлежат ОАО «Россия» и ООО «Крафт Фудз».

Одной из основных тенденций рынка шоколадных изделий является увеличение доли премиального ценового сегмента, что связано с ростом доходов населения. Эта тенденция, в первую очередь, характерна для Москвы и Санкт-Петербурга. Уровень доходов населения крупных городов постоянно растет, следовательно, люди готовы больше тратить на удовольствия, одним из которых является потребление шоколада.

В регионах, где уровень доходов значительно меньше столичных, наблюдается рост сегмента развесных шоколадных конфет. Это связано с увеличением потребления этой продукции в группах населения с относительно низкими доходами. Упакованные развесные конфеты создают серьезную конкуренцию недорогим конфетам в коробках, так как они отличаются значительно меньшей ценой и, как правило, лучшим качеством. В крупных городах, напротив, происходит рост объема продаж упакованных конфет и уменьшение объема продаж развесных. Причиной этого может служить постепенное сокращение доли продовольственных рынков, в то время как супер-, гипермаркеты и другие современные форматы торговли в основном реализуют уже упакованную продукцию.

Что касается развития рынка шоколадных кондитерских изделий в целом, то в ближайшем будущем специалистами прогнозируется его рост на уровне 5 и 12–15% в год, в натуральном и стоимостном выражении соответственно.

Производители шоколадной продукции будут активно продвигать марки, претендующие на лидерство на национальном уровне. Кроме того, в качестве основных тенденций можно отметить увеличение затрат на производство продуктов, улучшение их качества, эксперименты со вкусами, а также расширение целевой аудитории, открытие новых производственных линий на территории России и расширение дистрибьюторских сетей.

В розничных сетях будут активно развиваться продажи в регионах, расти доля гипермаркетов. Также ожидается приход на рынок новых глобальных ритейлеров.

Для потребительского сегмента будут характерны следующие тенденции: смещение потребительских предпочтений в сторону более дорогих сегментов, особенно в крупных городах; рост требований к приобретаемым продуктам; рост интереса к эксклюзивному товару и продукции сегмента «люкс»; рост покупок в форматах цивилизованной торговли; увеличение интереса потребителей к снековым категориям продуктов.

* Марки расположены в алфавитном порядке.

** Здесь и далее данные по долям продаж подготовлены на основе исследований компании «Бизнес Аналитика».