Исследования компании Euromonitor International

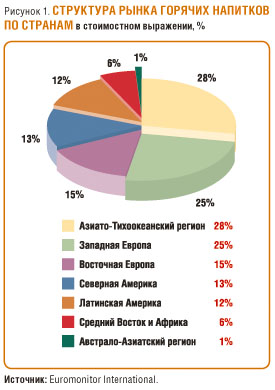

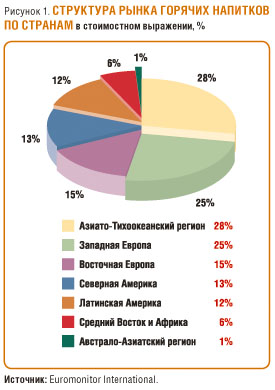

Исследование мирового рынка горячих напитков, проведенное компанией Euromonitor International, показало, что в 2007 году Восточная Европа стала третьим по размеру рынком в мире, уступив Азиато-Тихоокеанскому региону и Западной Европе (рис. 1). Объем продаж кофе в Восточной Европе в 2007 году составил $ 11,8 млрд. Сегмент кофе занимает большую часть розничных продаж горячих напитков в Восточной Европе – 61% в натуральном выражении. Чай составил 33% розничных продаж в натуральном выражении, а на прочие горячие напитки, как и в предыдущие годы, пришлась наименьшая доля продаж.

Несмотря на развитость рынка горячих напитков в большинстве регионов, рост емкости восточноевропейского рынка в стоимостном выражении в 2007 году продолжился и составил 10%. Единственным регионом с более высокими, чем в Восточной Европе, темпами роста оказалась Латинская Америка, где рынок горячих напитков вырос в стоимостном выражении почти на 11%. В то же время на рынках горячих напитков Западной Европы и Австралийско-Азиатского региона наблюдалась негативная динамика.

Рост рынка горячих напитков Восточной Европы был обеспечен динамикой рынков в следующих странах: в Румынии и Грузии рост составил соответственно 25 и 18% в стоимостном выражении, а на Украине и в Белоруссии – по 14%. Положительная динамика рынка горячих напитков в этих странах стала результатом повышения уровня располагаемых доходов, а также стремления потребителей вести здоровый образ жизни. Потребители демонстрируют готовность платить больше за продукты, которые в их восприятии являются полезными для здоровья.

По данным Euromonitor International, в 2007 году Россия осталась крупнейшим рынком горячих напитков в Восточной Европе как в натуральных, так и в стоимостных показателях: розничные продажи этих напитков практически достигли $ 5,5 млрд. Российский рынок горячих напитков вырос на 13% в денежном выражении, в то время как рост объемных показателей был скромнее, составив 4%.

Компания Euromonitor International, ведущий поставщик информации о мировых потребительских рынках, проводит анализ российского рынка кофе с выделением ключевых факторов, влияющих на его развитие.

ОСНОВНЫЕ ТЕНДЕНЦИИ И ПОКАЗАТЕЛИ РАЗВИТИЯ РЫНКА

В период с 2002 по 2007 год розничные продажи кофе в России демонстрировали стабильный ежегодный рост стоимостных показателей примерно на 20%; в 2007 году был достигнут уровень $ 2,2 млрд. Благоприятная экономическая ситуация, а также рост заработной платы и пенсионных выплат способствовали росту покупательной способности населения и увеличению потребительского спроса. Доля потребителей со средним уровнем дохода в России велика, и она продолжает расти. Соответственно, при покупке продуктов питания эти более состоятельные потребители все меньше ориентируются на цену и больше – на качество и удобство продукта.

Растворимый кофе продолжает доминировать на российском рынке – продажи в этом сегменте составили $ 1,8 млрд, или 69,9 тысячи тонн (рис. 2). При этом львиную долю продаж обеспечивает традиционный растворимый кофе, а сегмент растворимого кофе без кофеина по-прежнему развит недостаточно. В 2007 году в сегменте растворимого кофе был отмечен рост на 12% в стоимостном выражении. Несмотря на сдвиг потребительских предпочтений в сторону более качественного кофе, высокий темп жизни потребителей способствует сохранению популярности растворимого кофе, а появление таких новых разновидностей напитка, как латтэ, моккачино, ваниль, айриш крим и фрапуччино, вызвало значительный рост продаж. Продажи натурального кофе в России составили около 18% общих розничных продаж кофе в денежном выражении. Этот сегмент продемонстрировал серьезный рост в стоимостных показателях – около 24%. Такая динамика была обеспечена развитием сетей кофеен, что привело к росту осведомленности потребителей, а также к их стремлению приобретать высококачественный кофе. Кроме того, многие потребители переключились с растворимого на высококачественный натуральный кофе в связи с заботой о своем здоровье.

КОНКУРЕНТНОЕ ОКРУЖЕНИЕ

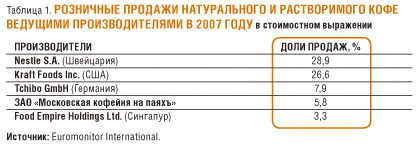

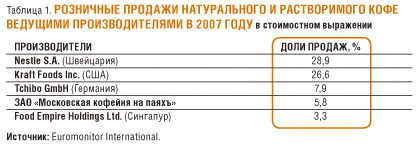

Российский рынок кофе контролируют два международных гиганта – Nestle S.A. (Швейцария) и Kraft Foods Inc. (США). В 2007 году эти производители совместно занимали более половины российского рынка кофе в стоимостном выражении.

При этом в прошлом году ведущие позиции занимала компания Nestle – ей принадлежало около 29% рынка в стоимостном выражении (табл. 1). Лидерство Nestle обеспечил сегмент растворимого кофе, где этот производитель предлагает марки Nescafe в среднем ценовом сегменте и Taster’s Choice – в премиальном.

Компания Kraft Foods ненамного отстает от лидера – ее доля рынка составляет около 27% в стоимостном выражении. Этот производитель представлен в сегментах как растворимого, так и натурального кофе, и предлагает более широкую линейку брендов, включающую марки Jacobs, Carte Noire и Maxwell House.

В сегменте натурального кофе лидируют российские производители: ЗАО «Московская кофейня на паяхъ» и ЗАО «Куппо» (Москва), которым принадлежат соответственно 15 и более чем 7% сегмента в стоимостном выражении.

Государство старается поддержать отечественных производителей кофе. Российские компании смогли расширить производство и улучшить дистрибьюцию своей продукции, в том числе благодаря снятию ввозных пошлин с сырых (необжаренных) кофейных зерен. Российские кофейные компании также все больше инвестируют средства в развитие мощностей по производству растворимого кофе. В 2007 году «Московская кофейня на паяхъ» заняла пятую строчку среди лидеров этого сегмента.

Производители кофе постоянно разрабатывают новые продукты и новые виды упаковки. На фоне растущей покупательной способности и увеличивающихся доходов населения, которые наблюдаются в течение последних лет, российские потребители становятся все более требовательными. Россияне готовы платить за качественный кофе в качественной красивой упаковке, поэтому производители ищут новые возможности для расширения своего ассортимента. Кроме того, компании вкладывают деньги в продвижение и рекламу новых брендов и разновидностей существующих марок.

ТЕНДЕНЦИИ ДИСТРИБЬЮЦИИ

В 2007 году наиболее популярным каналом сбыта кофе в России стали супер- и гипермаркеты, которые обеспечили 36% продаж в натуральном выражении. Далее следуют небольшие несетевые магазины – на них приходилось 33% розничных продаж кофе в натуральном выражении. Около 20% продаж принадлежало таким форматам розничной торговли, как универсамы, киоски и рынки. Порядка 9% продаж кофе обеспечивали дискаунтеры, а 1% – магазины на автозаправочных станциях и автоматы.*

В 2007 году рост продаж кофе в стоимостном выражении через on-trade канал превысил рост продаж через off-trade канал. Это связано с развитием сетей кофеен, особенно в Санкт-Петербурге и Москве. Основным результатом развития этого сегмента общественного питания стал новый взгляд на качественный кофе. Согласно прогнозам, подъем в развитии сетевых кофеен продолжится в течение ближайших пяти лет. Соответственно, объемы продаж через on-trade канал продолжат свой рост. Кроме того, ожидается экспансия сетей кофеен из крупных городов в средние и небольшие.

ПРОГНОЗЫ РАЗВИТИЯ РЫНКА

В период с 2007 по 2012 год ожидается снижение темпов роста продаж кофе в России, поскольку этот рынок близок к насыщению. По прогнозам Euromonitor International, в указанный период розничные продажи кофе в России будут ежегодно увеличиваться в среднем на 5% в стоимостном выражении. В основном это будет происходить за счет роста цен и желания потребителей покупать более качественный кофе.

Растущее число сетевых кофеен также будет формировать стремление потребителей к покупке высококачественного продукта. Соответственно, продажи натурального кофе будут расти более высокими темпами, чем продажи растворимого. Наибольший ежегодный рост в рассматриваемый период ожидается в сегменте натурального кофе в зернах – около 13% в стоимостном выражении. Продажи натурального молотого кофе в стоимостном выражении также будут расти высокими темпами – около 9% в год, поскольку многие потребители считают предварительно смолотый кофе более удобным в потреблении.

Сегмент растворимого кофе в России уже достиг насыщения, и в 2007–2012 годах роста в нем не ожидается. К 2012 году продажи растворимого кофе в стоимостном выражении немного вырастут – приблизительно на 3% – и достигнут $ 2,1 млрд (рис. 3). Спрос на удобные для потребления продукты позволит сегменту растворимого кофе занимать наибольшую долю на российском рынке.

* В настоящем исследовании торговые кофейные автоматы отнесены к категории внемагазинной торговли, а не к каналу on-trade.