Анализ рынка кормов для рыб

Российский кормовой рынок включает три базовых сегмента. Первая группа — это корма, предназначенные для кормления животных, птиц и рыб, как промышленного производства, так и изготовленные непосредственно в хозяйстве. Второй сегмент — функциональные компоненты и кормовые добавки, к которым относятся витамины, минералы, аминокислоты, пробиотики и пребиотики, органические кислоты и ферменты, дрожжевые культуры и бактерии, антиоксиданты и прочие компоненты, а также комплексы из нескольких составляющих, решающих ту или иную задачу. К третьей группе относятся премиксы — смеси для балансирования кормовых рационов. Они могут содержать различные функциональные компоненты, в большинстве случаев в составе присутствуют витамины и минералы, но в сложные премиксы включены также аминокислоты, ферменты (энзимы) и другие составляющие.

Рынок кормов для рыб

Общий объем и динамика рынка

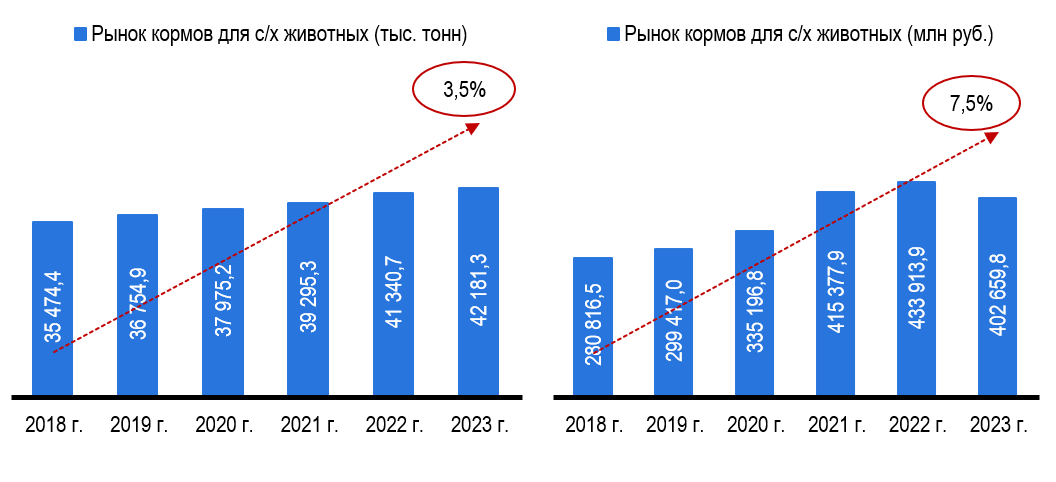

В последние годы российский рынок кормов для сельскохозяйственных животных характеризовался стремительным ростом, что было связано в первую очередь с растущим производством кормов. Если в 2018 году физические объемы рынка сельскохозяйственных кормов составляли 35,5 млн тонн, то в 2022 году уже 41,3 млн тонн.

На российском рынке кормов превалируют комбикорма для различных видов животных, доля которых составляет 82,7% физического объема продукции. На втором месте находятся концентраты и кормовые добавки – их доля составляет 9,3% в физическом объеме рынка сельскохозяйственных кормов. Еще 6,7% физического объема продукции – корма растительные и белковые.

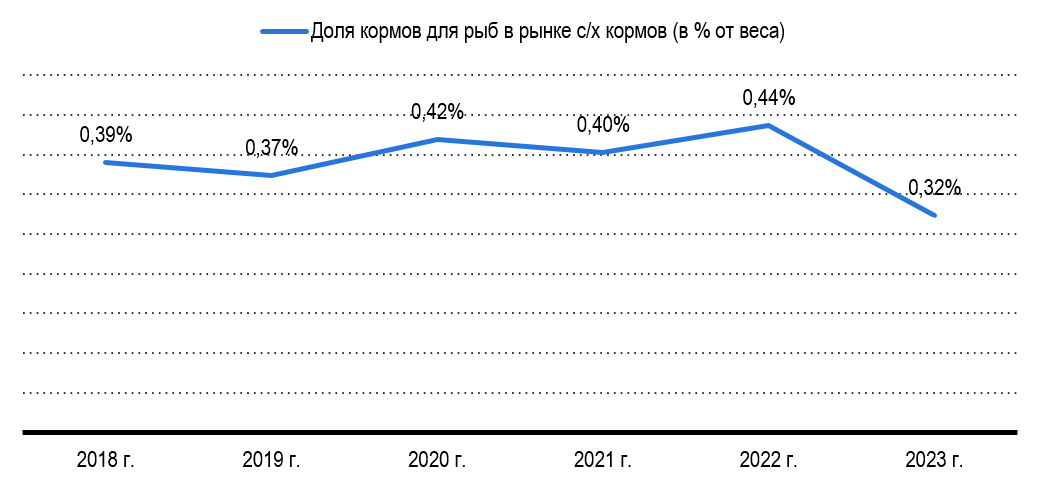

Доля кормов для промысловых рыб в структуре сельскохозяйственных кормов незначительная и составляет менее 1% физического объема кормовой базы. За период с 2018 по 2022 годы доля кормов для рыб в структуре кормов для сельскохозяйственных животных в России выросла на 0,05 процентных пункта. Но в 2023 году из-за существенного увеличения объемов производства всех сельскохозяйственных кормов, вес кормов для промысловых рыб в структуре рынка незначительно сократился.

На российском рынке кормов для промысловых рыб преобладают корма и комбикорма, на долю которых приходится более 96% комбикормов и кормов для различных видов промысловых рыб. Доля кормовых добавок в физическом объеме рынка составляет около 4%.

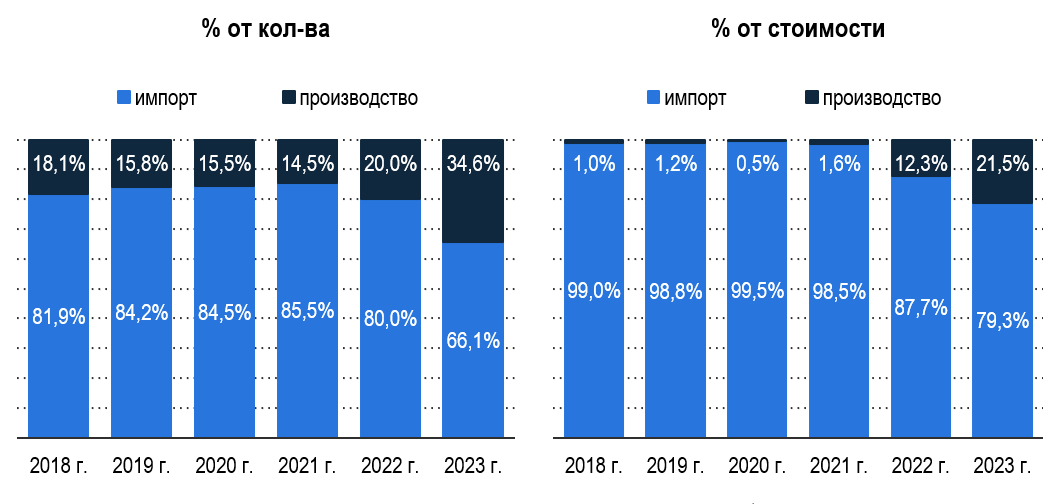

До 2022 года российский рынок кормов для промысловых рыб формировался за счет импортных поставок, доля которых в физическом объеме рынка составляла более 80%.

В 2022 году ситуация кардинально изменилась в первую очередь из-за угроз падения объемов импорта и развития импортозамещающих производств в России, за счет чего доля отечественной продукции в структуре рынка увеличилась до 20% в натуральном объеме рынка. Так как в совокупной массе российские производители выпускают более сложные дешевые корма для рыб, то в стоимостном выражении доля отечественной продукции, представленной на рынке, в 2022 году составляла 12,3%.

В 2023 году доля импорта упала до 66,1% в натуральном выражении. В стоимостной структуре рынка ситуация была немного иной, так как из-за усложнившейся логистики и падения курса национальной валюты средняя цена на импортные корма выросла более чем на треть. В связи с этим доля импортной продукции в стоимостной структуре рынка упала меньше, чем в его физическом объеме, и составила 79,3% против 87,7% годом ранее.

Основной страной, где базируются производители импортируемых на российский рынок кормов для промысловых рыб, является Норвегия: доля продукции, производимого норвежскими компаниями, в 2023 году составила 48,6% физического объема всего импорта и 50,3% его стоимости. Отметим, что при данном расчете учитывалась страна, где базируется центральный офис производителя.

Если сравнивать объемы поставок кормов для промысловых рыб, производимых норвежскими компаниями, то с 2021 года их доля в стоимостном объеме импорта в Россию незначительно сократилась: в первую очередь за счет увеличения доли турецких производителей и производителей из стран СНГ (Армения, Казахстан).

За 2 месяца 2024 года в Россию импортировалась только корма норвежского производства общим объемом 1,9 тыс. тонн и стоимостью в 5,5 млн долларов США.

Примечательно, что в 2022 году существенно выросла доля китайской и армянской продукции в структуре импорта кормов для промысловых рыб в Россию.

Поставки норвежской продукции и продукции из стран Европы ежегодно сокращаются, тогда как увеличивается доля турецких кормов.

После существенного увеличения доли китайских кормов в структуре импорта в 2022 году, в 2023 году наблюдается резкое снижение объемов поставок продукции из Китая.

По нашим оценкам, в среднесрочной перспективе объем спроса на корма может превысить 250 тыс. тонн, из них 239,3 тыс. тонн – корма для лососевых и более 10 тыс. тонн для лососевых и осетровых (одновременно) пород.

При запуске новых производств, ориентированных на выпуск кормов для ценных видов рыб, бизнес использует преимущественно зарубежные технологии. Но на рынке востребованы и российские разработки.

Научно-исследовательские центры планомерно работают над тем, чтобы найти максимально эффективные аналоги для основных сырьевых позиций в рецептурах, а также пути снижения себестоимости корма без потери качества.

В 2022 году Росрыболовство подготовило предложения по мерам поддержки развития отечественного производства рыбных кормов.

В частности, Росрыболовство предлагает задействовать мощности работающих комбикормовых предприятий под производство рыбных кормов, а также субсидировать до 30% капитальных затрат на строительство новых специализированных заводов.

Для строительства новых заводов, по предварительным оценкам, потребуется от 16 месяцев до 2-3 лет, поэтому для обеспечения рыбоводов Росрыболовство предлагает организовать работу с уже действующими производителями комбикормов для нужд сельского хозяйства.

В настоящее время уже созданы новые береговые предприятия, которые в том числе оборудованы мукомольными установками. Строятся новые или уже прошли модернизацию добывающие суда с рыбомучными цехами на борту. Выпуск этого продукта при развитии безотходной переработки будет расти.

Источник: Центр экономики рынков - рынок кормов для рыб