Михаил Омахель

Впервые после кризиса 2009 г. мы констатируем падение телерекламных бюджетов по итогам целого года. Вместе с тем, под конец 2015 г. в сегменте отмечалась положительная динамика. Оценки участников рынка на первый квартал текущего года также оптимистичны, однако макроэкономическая ситуация в стране остается прежней.

По оценке АКАР, рекламные бюджеты на российском телевидении в 2015 г. сократились на 14% к предыдущему году. В денежном выражении размещение рекламы на российском телевидении стоило рекламодателям 136.7 млрд. руб. (без учета НДС).

Около 98% этих средств были направлены на каналы эфирного вещания (федеральные и региональные). Кабельно-спутниковое телевидение в 2015 г. привлекло порядка 2.6 млрд. руб., что на 38% меньше показателей 2014 г.

Объем телевизионной рекламы в 2015 г.

Объем телевизионной рекламы в 2015 г.

Источник: АКАР

Несмотря на то что рекламные бюджеты на ТВ в 2015 г. ушли в минус, данный сегмент демонстрирует лучшие динамические показателей среди традиционных СМИ (для сравнения: на радио бюджеты сократились на 16% к 2014 г., в прессе – на 29%, в наружной рекламе – на 21%). Безусловно, лидером по темпам развития на российском рекламном рынке остается интернет (+15%). Однако такой плюс на фоне общего кризиса стал возможен благодаря росту контекстной рекламы (+20%), которая, как известно, привлекает в основном мелких и мельчайших рекламодателей. Медийная составляющая интернет-рынка не досчиталась 2% бюджетов по сравнению с 2014 г.

Объем телевизионной рекламы в 2012-2015 гг. (млрд руб., без НДС)

Источник: Аналитический центр Vi

Сравним объемы бюджетов, полученные в 2015 г., с объемами года предыдущего по отдельным месяцам. Правда, стоит учитывать, что 2014 г. сам по себе был неровным и нестабильным в плане динамического развития (в первом квартале произошёл резкий всплеск рекламной активности благодаря Олимпиаде в Сочи, а далее на рынке поселилась неопределенность ввиду санкций, колебания цен на нефть и понижения прогнозов по основным экономическим показателям развития страны).

Итак, почти во все месяцы 2015 г. объем рекламных бюджетов в российском телерекламном сегменте был ниже, чем в аналогичные месяцы год назад. Исключением стал декабрь (+1% к декабрю 2014 г.). Наибольшее падение бюджетов пришлось на первую половину года (-21% к январю-июню 2014 г.). Начиная с июля, ситуация стала выравниваться. В третьем квартале падение составило 13% относительно третьего квартала 2014 г. А уже по итогам последних трех месяцев рынок оказался всего на 2% ниже показателей аналогичного периода 2014 г.

Динамика телерекламного сегмента в 2015 г. по сравнению с 2014 г., %

Источник: Аналитический Центр Vi

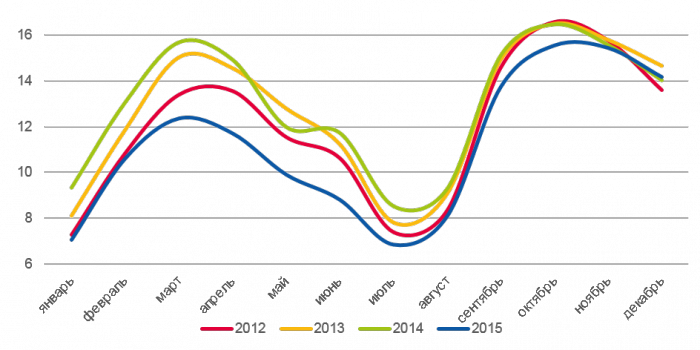

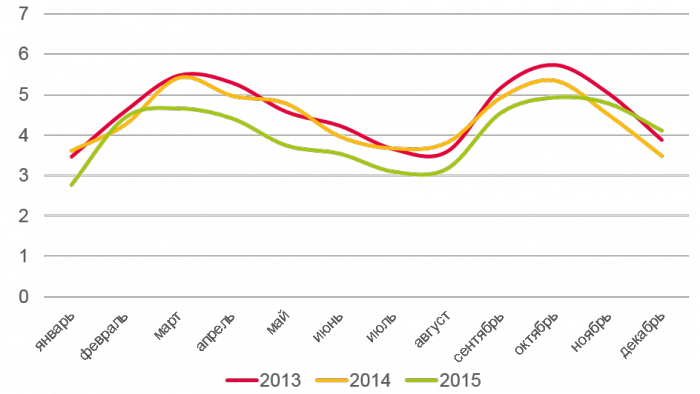

Кроме того, двадцатке крупнейших рекламодателей удалось в четвертом квартале 2015 г. превысить показатели предшествующего года на 4%. В целом ТОП 20 завершили год лучше, чем сегмент в целом (-9% против -14%). Периодами высокой рекламной активности стал конец года, в частности ноябрь (+6% к ноябрю 2014 г.) и декабрь (+18% к декабрю 2014 г.). Более того, в декабре бюджеты ТОП-20 оказались самыми высокими, опередив цифры 2013 г. Также отметим, что самыми провальными для лидеров рынка месяцами 2015 г. оказались январь (-23% к январю 2014 г.) и май (-22% к маю 2014 г.).

Бюджеты ТОП-20 рекламодателей на ТВ (федеральное размещение) по месяцам, 2013-2015 гг., млрд. руб.

Бюджеты ТОП-20 рекламодателей на ТВ (федеральное размещение) по месяцам, 2013-2015 гг., млрд. руб.

Источник: Аналитический Центр Vi

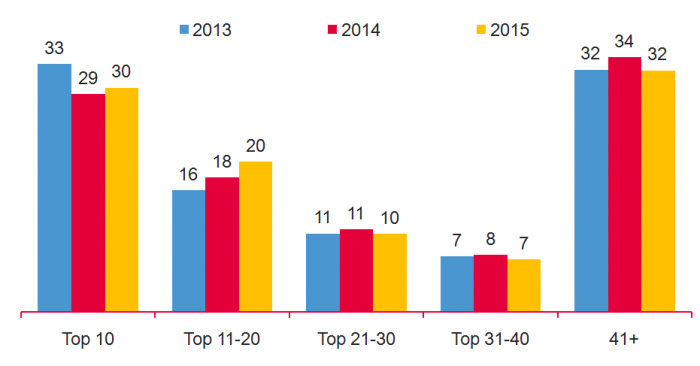

Рассмотрим подробнее поведение крупнейших рекламодателей. В 2015 г. бюджеты десятки самых крупных рекламодателей сократились на 11% по сравнению с предыдущим годом, но ее доля в федеральном размещении выросла на 1 п.п. Суммарные бюджеты относительно мелких и средних рекламодателей (группа «41+») упали на 18%, что соответственно сказалось на их доле (-2 п.п. к 2014 г.). Однако уже второй год подряд доля «41+» все равно оказывается выше доли ТОП-10.

Отметим стабильное, имеющее место уже не первый год, увеличение доли второй десятки рекламодателей. Причем, если в прошлом году рост данной группы во многом объяснялся активностью отдельных спонсоров Олимпиады (например, компании «Мегафон»), то сейчас стоит говорить об «оживлении» некоторых FMCG-компаний (в частности, Reckitt Benckiser, Beiersdorf, Coca-Cola).

Доли бюджетов групп рекламодателей при федеральном размещении телевизионной рекламы в 2013-2015 гг., %

Источник: Аналитический Центр Vi

Источник: Аналитический Центр Vi

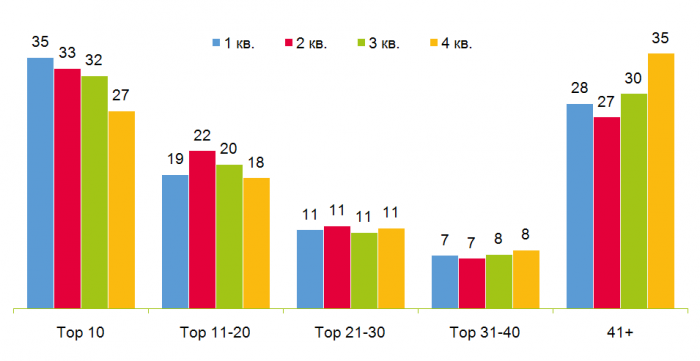

Доли бюджетов групп рекламодателей при федеральном размещении телевизионной рекламы в 1-4 кв. 2015 г., %

Источник: Аналитический Центр Vi

Для всех групп рекламодателей наиболее активным временем в плане расходования рекламных средств обычно является четвертый квартал. Исключением не стал и 2015 г. Но есть различия в доле бюджетов, которые каждая группа направляет именно на октябрь-декабрь. Так, 10 крупнейших рекламодателей в 2015 г. потратили в четвертом квартале 29% своих годовых бюджетов, а группа «41+» – 36%. Неравномерное распределение средств среди кварталов с существенным искажением в пользу октября-декабря позволило мелким и средним рекламодателям стать в конце года самой активной группой, обеспечившей 35% рекламных бюджетов на федеральном ТВ. При этом в абсолютном выражении объем их рекламных бюджетов в четвертом квартале 2015 года сократился на 3% по сравнению с аналогичным периодом прошлого года.

Товарные категории. По итогам 2015 г. состав 10 крупнейших категорий остался таким же, как и в конце 2014 года. Суммарно на них пришлось 84% всех рекламных бюджетов федерального телевидения (в 2014 г. этот показатель был равен 82%).

Категория «Медицина и фармацевтика» по объемам расходов на рекламу уверенно закрепилась на позиции лидера. Ее доля на рынке составила 27%, то есть более четверти всех рекламных денег на федеральном телевидении были получены от производителей медицинских и фармацевтических товаров. Крупнейшими рекламодателями в категории являются Sandoz-Novartis, «Фармстандарт», Sanofi Aventis, Johnson&Johnson, Bayer AG. Тем не менее, в 2015 г. темпы роста категории замедлились: рекламные бюджеты выросли менее чем на процент по сравнению с прошлым годом. Для сравнения, в 2014 г. динамика бюджетов к предыдущему году была равна +19%, в 2013 году +35%.

На втором и третьем месте в списке наиболее рекламируемых категорий федерального телевидения находятся «Продукты питания» и «Парфюмерия и косметика». Приходящиеся на них доли рекламных бюджетов остались неизменными по сравнению с 2014 г. и составили 17% и 11% соответственно.

Высокие показатели роста рекламных бюджетов в 2015 г. демонстрировали такие категории товаров и услуг как «Торговые организации» (+7% к 2014 году), «Услуги сотовой связи» (+3%), «Предприятия общественного питания» (+3%). Положительная динамика бюджетов наблюдалась также в категориях «Пиво», «Мебель, предметы интерьера» и «Недвижимость». Рекламные бюджеты в остальных категориях в 2015 г. снизились.

Общие бюджеты категорий, относящихся к FMCG, сократились на 14% и были равны 38 млрд. руб. При этом на фоне общего падения рынка суммарная доля данной группы не изменилась по сравнению с 2014 годом и составила 39%.

Суммарные бюджеты и динамика отдельных товарных категорий при федеральном размещении телевизионной рекламы в 2014-2015 гг., млрд. руб., без НДС

Источник: Аналитический Центр Vi

Надо сказать, что в 2015 г. наметились некоторые вселяющие оптимизм тенденции. В частности, усиление рекламной активности на рынке во второй половине года, особенно у двадцатки крупнейших рекламодателей; оживление FMCG-сектора, которому удалось сохранить свою долю в общих телерекламных бюджетах на уровне прошлого года (хотя предыдущие годы они долю теряли). Также участники рынка весьма позитивно оценивают первый квартал 2016 г.: рост телерекламных бюджетов составил более 10% по отношению к январю-марту 2015 г.

Однако хотелось бы еще раз напомнить, что экономическая и внешнеполитическая ситуация в России остается нестабильной. Минэкономразвития обещает стране еще три года кризиса, а зависимость рекламного рынка от экономики всегда была и будет высокой.

Фото: Михаил Омахель, эксперт АЦ Vi