Исследование IT-рынка России: «40% респондентов пророчат отрасли пусть незначительный, но рост»

Как изменилась IT-отрасль России, какие направления стали самыми перспективными, а какие пострадали больше всего в 2022 году? Чего ждут агентства от будущего и как планируют развиваться? Компания Globus IT провела ежегодное исследование IT-рынка. Мы опросили наших коллег, а также участников партнерской программы Globus Community. Результаты исследования предлагаем вашему вниманию.

Посмотреть предыдущее исследование

Портрет участника опроса

Опрос проводился с 15 февраля по 14 марта 2023 года. Участниками стали 138 компаний-представителей IT-рынка России.

68 % опрошенных — небольшие агентства численностью до 50 человек.

Оборот подавляющей части (70%) респондентов в пределах 60 миллионов рублей в год, у 16% годовой оборот от 60 до 100 миллионов рублей, еще 14% респондентов оценивают свой оборот выше 100 миллионов рублей в год.

80% опрошенных компаний обладают экспертизой в области заказной разработки, 50% занимаются аутстафом и 45% занимаются web- и mobile-дизайном. Помимо этого, 20% респондентов занимаются интеграцией готовых решений, 21% связывают деятельность с SMM, продвижением и рекламой.

Для 79% участников исследования рынок Российской Федерации является основным.

Сравнивая результаты с результатами исследований в марте 2022, можно сделать вывод, что в целом результаты оказались на уровне предыдущего года. Результаты приводим по сегментам: небольшие агентства (годовой оборот до 60 млн рублей), средние агентства (годовой оборот 60–100 млн рублей), крупные агентства (оборот от 100 млн рублей в год).

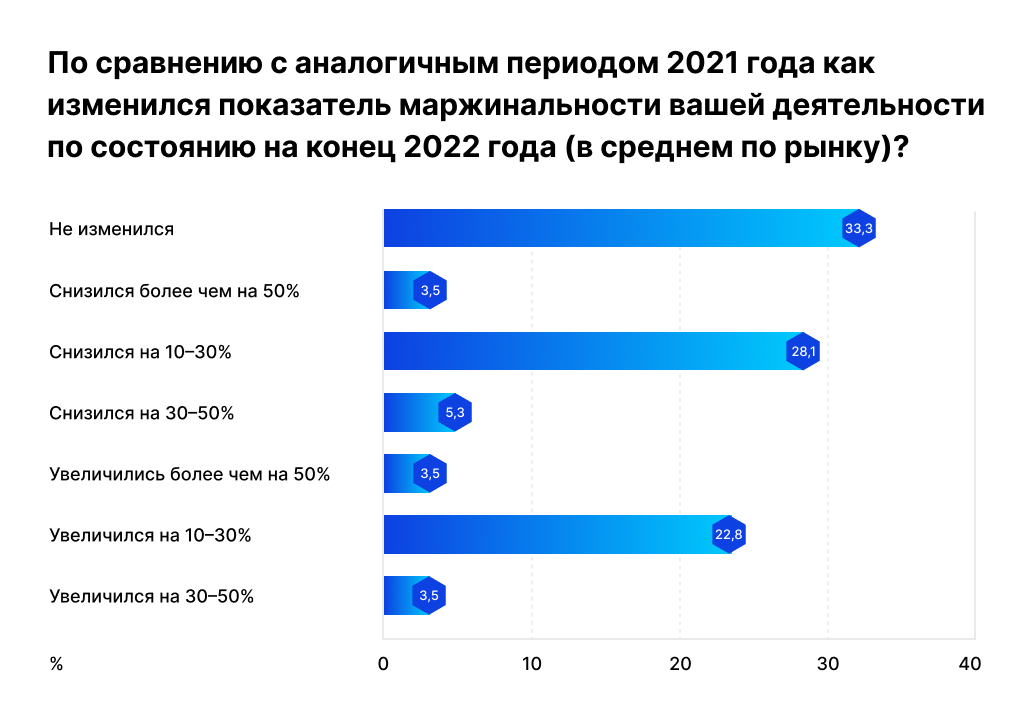

Финансовое положение

Лучше всего на конец 2022 года (в сравнении с концом 2021 года) чувствуют себя средние агентства (годовой оборот 60–100 млн рублей). Лишь 11% опрошенных ответили, что их оборот не изменился; 89% респондентов отмечают рост оборота; снижение не отметил ни один из участников. В отличие от результатов прошлого года, у 40% крупных компаний (оборот от 100 млн рублей в год) оборот не изменился, а о его увеличении заявляют лишь 30% респондентов. Небольшие агентства (годовой оборот до 60 млн рублей) чувствуют себя немногим хуже средних: более 60% респондентов показывают рост оборота, причем 25% опрошенных говорят о росте более чем на 50%.

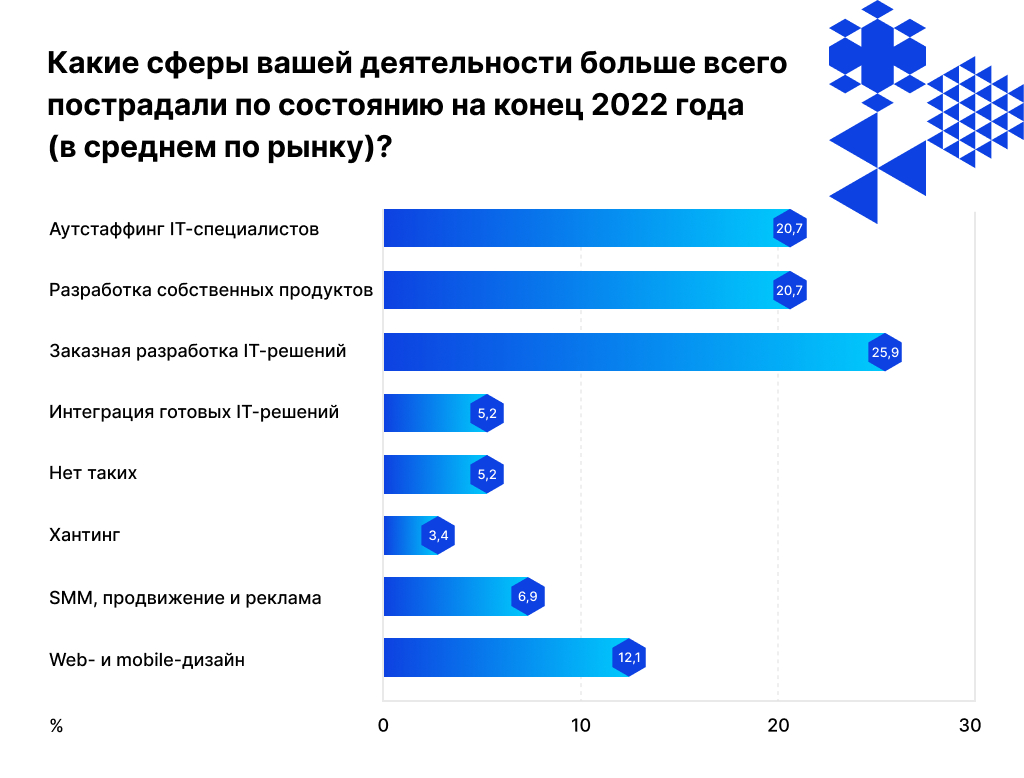

Какие отрасли и направления разработки пострадали больше всего

Что касается направлений деятельности агентств, то здесь наиболее пострадавшие направления — заказная разработка IT-решений, аутстаф IT-специалистов, а также разработка собственных продуктов.

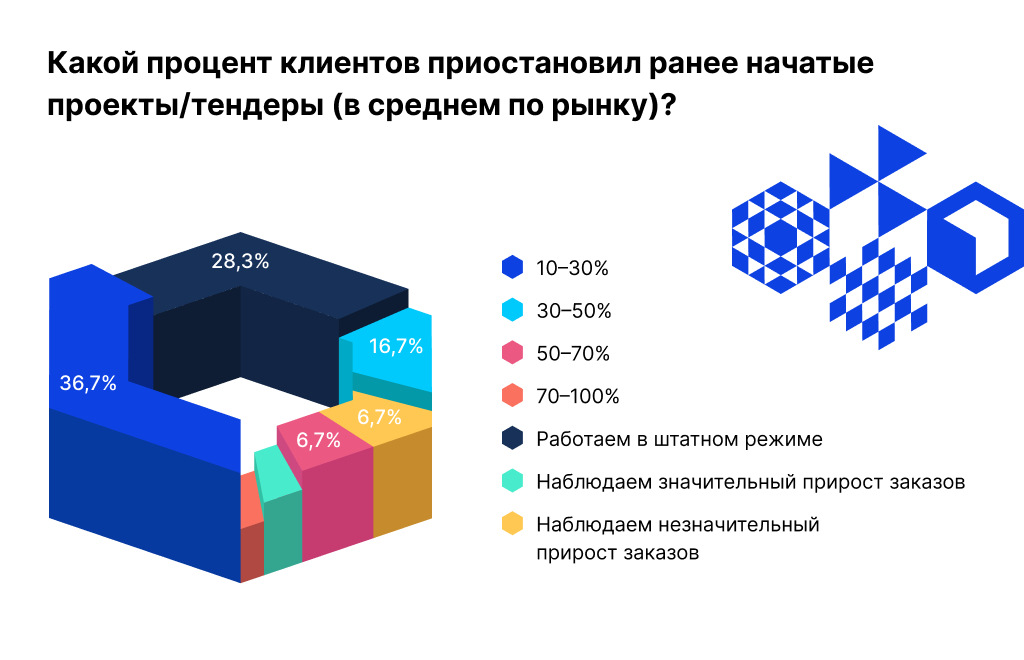

Более 75% компаний отмечают, что в отличие от прошлого года работа по проектам ведется либо в штатном режиме, либо незначительно снизилась, и лишь 8% говорят о приостановке более 50% проектов.

По тендерам ситуация тоже имеет положительную динамику: у 26% респондентов работа по выигранным тендерам началась в полном объеме, а у 45% компаний приостановлено меньше 10% тендеров. Причем здесь не прослеживается зависимость от размера компании — по всему рынку наблюдается подобная тенденция.

Если же говорить об отраслях заказчиков, то явная просадка не обнаруживается ни в одной сфере, хотя наиболее пострадал финтех (более 20%), при этом в этой же сфере запросы выросли на 10%, отмечают другие компании, — преимущественно речь идет о небольших агентствах. Зато существенно возросли запросы на отрасли ритейла и производства (в совокупности более 35%), — это наиболее характерно для средних и небольших компаний. Крупные компании заявляют об активном (более 20%) росте запросов в области госконтрактов и здравоохранении — также более 20%.

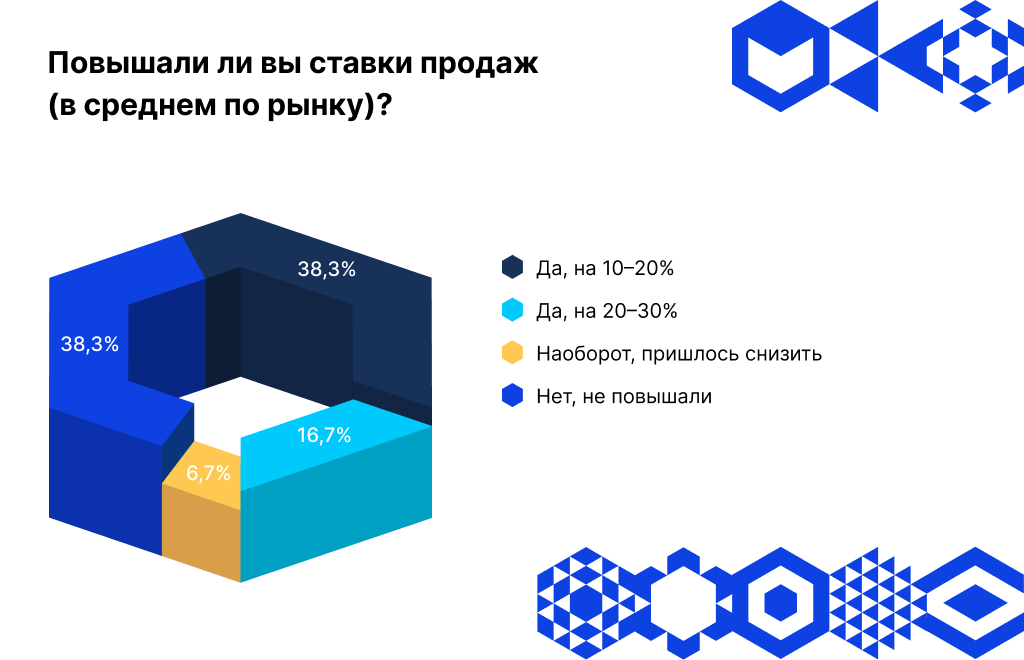

40% компаний удалось сохранить ставки продаж на том же уровне, но 7% были вынуждены их снизить. Больше 50% подняли ставки в пределах 30% по сравнению с предыдущим годом.

Что происходит с аутстаффингом

Судя по ответам наших респондентов, объем самой услуги растет, но при этом ее маржинальность падает. На данный момент основной поставщик лидов по аутстафу для болшинства опрошенных — партнерские сети.

Больше всего растет количество запросов в рамках аутстафа на аналитику (системную, бизнес, аналитику данных), а также на разработку веб и мобильных приложений на кроссплатформе.

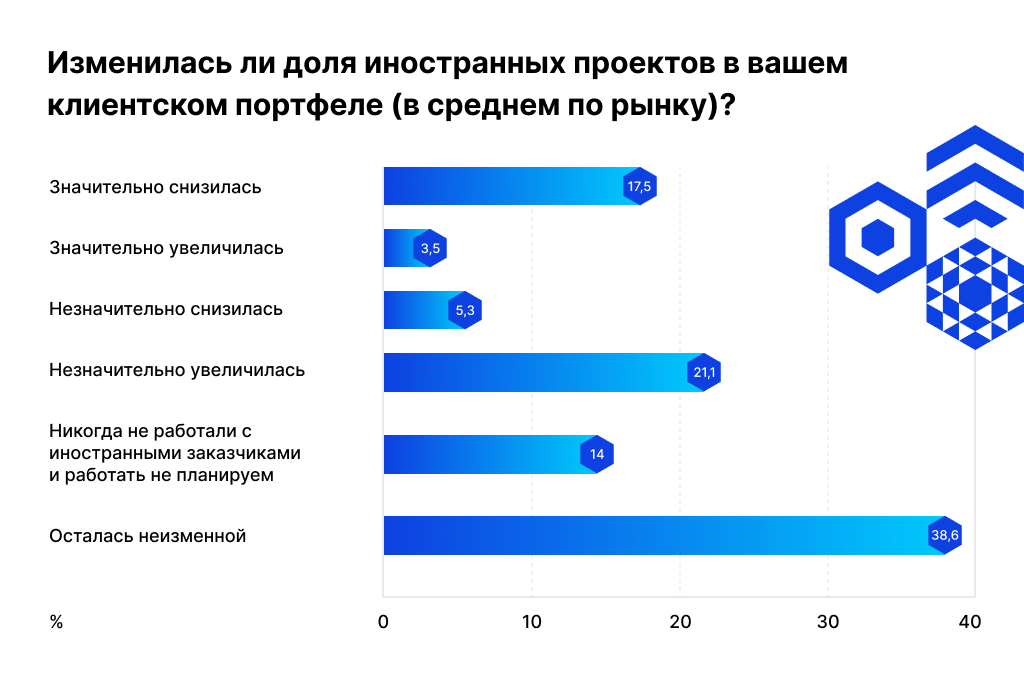

Иностранные проекты

У большинства компаний портфель иностранных проектов не претерпел серьезных изменений, лишь 20% говорят о сильных колебаниях в сторону увеличения или снижения доли иностранных проектов, и всего 14% компаний совсем не работают с иностранными заказчиками. Самые большие изменения произошли у крупных агентств: 30% респондентов пишут о значительных изменениях и 65% из них отмечают негативные тенденции к уходу иностранных клиентов.

Собственные продукты

Четверть опрошенных занимаются разработкой продуктов для своей же IT-сферы, а меньше всего продуктов создается для ЖКХ и в области коробочных решений. И всего 20% агентств не занимаются собственной разработкой. Например, среди крупных агентств работа ведется по трем направлениям разработки своих продуктов: 40% — IT, 10% разрабатывают продукты в сфере образования и 20% занимаются продуктами для цифровизации промышленности.

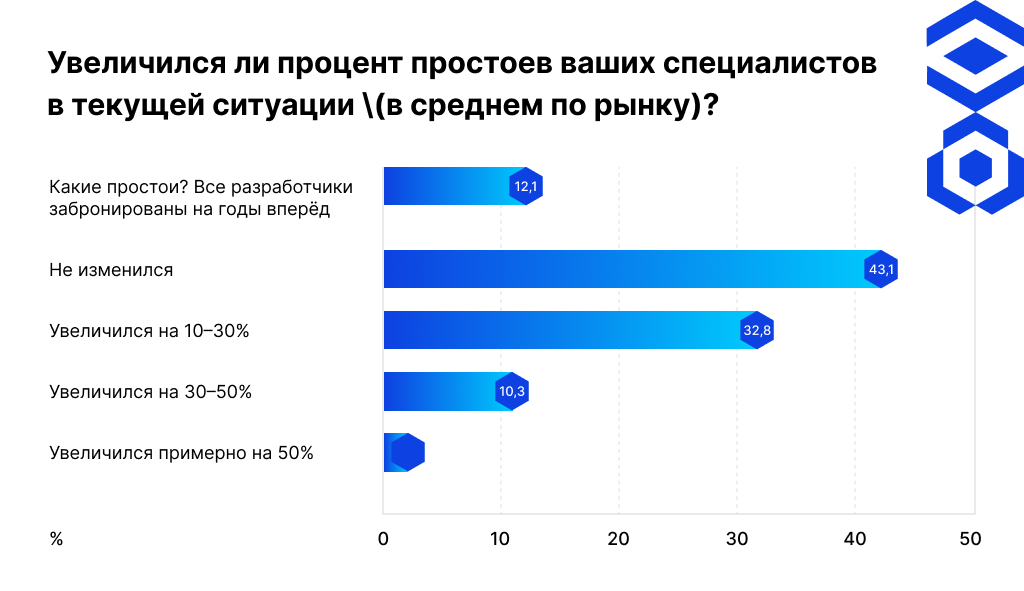

Простои разработчиков

Судя по данному опросу, в большинстве компаний (более 70%) роста текучки кадров нет, а у 16% компаний она даже снизилась, у 20% — увеличилась в пределах 30%. В этом плане лучше всего себя чувствуют крупные компании, где ни один из респондентов не отметил, что персонал уходит.

Рост простоев разработчиков отметила почти половина опрошенных, вторая половина такого тренда не отмечает.

Меньше всего проблем с загрузкой персонала у средних компаний: лишь 30% опрошенных говорят, что процент простоя вырос. А вот хуже всего приходится крупным, где более 65% агентств отмечают рост простаивающих без проектов разработчиков.

20% из опрошенных компаний отмечают, что из-за простоев пришлось сократить до 30% сотрудников, при этом 35%, наоборот, расширили штат. Меньше всего сокращениям подверглись средние компании (всего 10% из них расстались с частью разработчиков). А вот крупные и небольшие компании примерно в 30% случаев все-таки проводили существенные сокращения.

30% респондентов ответили, что не повышали зарплату сотрудников, а 2% опрошенным даже пришлось ее урезать. 40% опрошенных заявили, что подняли сотрудникам зарплату на 10%, а 25% — на 20% и более.

Отмечается еще более явная тенденция к снижению количества джунов в компании, меньше 5% компаний отметили, что их количество выросло в 2022 году. При этом больше всего джунов (40%) набрали крупные компании, в средних такой тенденции не отмечено вовсе.

Переезд за границу

30% компаний сохранили весь свой штат в пределах Российской Федерации. 45% потеряли менее 10% разработчиков из-за их переезда. Больше всего досталось крупным агентствам: ни одному из них не удалось оставить всех разработчиков на местах, а у 20% респондентов страну покинули до 30% разработчиков. Говоря о причинах, почти 80% называют начало СВО (30%) и частичной мобилизации (47%). Небольшим агентствам, напротив, повезло: почти 40% компаний отмечают, что никто из их разработчиков не покинул страну.

Многим компаниям пришлось поменять IT-инфраструктуру, хотя 30% сумели этого избежать. Больше всего (24%) меняли системы TMS, по 16% агентств изменили CRM-системы и таск-трекеры.

Прогноз

В отличие от пессимистичных прогнозов прошлого года уже почти 40% респондентов пророчат российскому рынку пусть незначительный, но рост. И 15% опрошенных уверены, что рынок вырастет существенно. Упадок разной степени прогнозируют всего четверть опрошенных.

Взгляд в будущее, в отличие от прошлогоднего опроса, не имеет корреляции с размером компании, в которой работает респондент. Во всех компаниях почти три четверти опрошенных прогнозируют рост объемов рынка разработки или хотя бы нахождение на текущем уровне.

Это же подтверждает и развитие российских компаний на зарубежных рынках. Более 50% респондентов отмечают, что не планируют открытие юридических лиц в иностранных государствах. Из уже открытых, 25% находятся в странах ближнего зарубежья.

Больше всего к открытию зарубежных юрлиц склонны крупные компании, где всего 20% не имеют иностранных представительств, а среди остальных практически поровну выбор разделился между странами Азии, Европы, Грузией, Арменией и Казахстаном.

Как и в прошлом году, большинство агентств продолжают делать упор на заказную разработку (30%) и аутстаффинг (19%), но планируют развивать собственные продукты, — о таких намерениях сообщили 17% респондентов. Больше всего в этом заинтересованы средние компании, где об этом говорит четверть опрошенных.

Получить полную версию отчета по исследованию

Андрей Терехов, CEO RUWARD/COSSA: «Кризис на рынке заказной digital-разработки закончился»

— Рынок постепенно оправляется после шока начала прошлого года. Но при этом, анализируя результаты опроса, нельзя допускать ошибку выжившего — по нашим оценкам, на отрезке 2020–2022 с рынка исчезло около 30% от списочной численности игроков агентского рынка (прежде всего за счет закрытия небольших региональных компаний).

Основной тренд второй половины прошлого года — заморозка/холд контрактов, рост конкуренции за крупных заказчиков (а также уменьшение количества новых тендеров и увеличение продолжительности цикла пресейла), больший акцент на работу с текущими клиентами, постепенное (но еще недостаточное) остывание кадрового рынка.

На момент мая-июня 2023 года большинство крупных digital-продакшнов сходятся во мнении, что (естественно, при отсутствии новых внешних шоковых факторов) кризис на рынке заказной digital-разработки как таковой закончился, и довольно оптимистично смотрят на прогнозируемый рост выручки как собственных компаний, так и рынка в целом по итогам 2023 года. Помимо этого, отмечается разморозка большого количества контрактов и общее увеличение количества новых тендеров.

Инга Морозова, руководитель направления развития Globus IT: «Аутстаф будет все менее и менее маржинальным»

— Продолжается тренд на то, что государство становится одним из основных заказчиков в России, поэтому GR-направление надо активно поддерживать и развивать.

В тендерных закупках падают ставки, несмотря на то, что растут запросы разработчиков на повышение заработной платы. И при этом мы наблюдаем более жесткий отбор со стороны заказчиков на аутстаф-специалистов, добавление новых уровней фильтрации сотрудников (это и лайфкодинг, и несколько этапов собеседования и т. д). Вероятнее всего аутстаф будет все менее и менее маржинальным. Поэтому мы рекомендуем диверсифицироваться: тем агентствам, которые занимаются только аутстаффингом, стоит развивать и другие направления. Смотреть, например, в сторону продажи лицензионного ПО или сопутствующих услуг, например хантинга, или создания готовых продуктов.

В этом году мы увеличили затраты на PR. Проводим больше собственных мероприятий для заказчиков, участвуем в выставках, чего ранее не делали. Ищем те точки, где можем соприкоснуться с заказчиком в максимально короткие сроки.

Мы активно создаем и развиваем собственные продукты — например, сервис дистрибуции мобильных приложений AppRunner, мобильное приложение — конструктор чек-листов, MarTech-систему на основе компьютерного зрения Adreview, систему контроля и безопасности нового уровня MLView и др.

Ищем варианты для коллабораций. Например, недавно в ГК Globus IT вошла компания Compo Soft, и теперь мы вместе будем развивать уникальный и крайне востребованный на российском рынке продукт — единую IT-платформу для развития онлайн-торговли и автоматизации бизнес-процессов торговых, производственных и B2B-компаний Compo Platform.

Сергей Костин, CEO BSL: «Пострадала заказная разработка IT-решений, так как цикл сделки стал гораздо длиннее»

— Исследование в целом отражает рыночную картину прошлого года. Мы согласны с тем, что пострадала заказная разработка IT-решений, так как цикл сделки стал гораздо длиннее. Заказная разработка, как правило, не является частью корневых процессов, направлена на развитие, а у заказчиков бюджеты на это сокращены или заморожены. По опыту BSL, не могу сказать, что просела разработка собственных продуктов. Например, в конце 2022 года наша логистическая платформа по автоматизации последней мили получила новую жизнь за счет стратегического партнерства с фирмой «1С». Весной этого года мы перезапустили новый продукт «Курьерика» как совместную разработку в рамках ООО «1С-БСЛ».

IT-рынок продолжает развиваться в рамках импортозамещения. Многие вендоры покинули страну, и российским IT- и digital-компаниям важно предоставлять индустриям необходимые решения, чтобы быстро автоматизировать бизнес-процессы отечественным ПО. Это касается как кастомной разработки, так и новых продуктовых решений. Хотя обсуждается возможность перехода IT-экспертизы из агентств в inhouse IT-отделы заказчиков, это не является приоритетным трендом сейчас: пока наблюдается спрос скорее на аутстаф-услуги с доменной экспертизой.

Что касается прогнозов, то на днях ФРИИ опубликовали исследование «Инновации и импортозамещение: опыт корпораций и перспективы развития в 2023 году». Согласно ему для крупных компаний нерешенными остаются базовые задачи импортозамещения: обеспечение функционирования текущей инфраструктуры (55%) и обеспечение технологической независимости (60%). При этом наиболее распространенным инструментом импортозамещения остается «классическая» IT-разработка: ее применяют 81% компании через внутренние IT-команды и 43% через аутсорс-ресурсы. Мы в BSL наблюдаем и ожидаем рост спроса на сотрудничество компаний с IT-подрядчиками в формате аутстафа.

Илья Рыжов, CEO «АКР Консалтинг»: «Я не ожидаю серьезного роста рынка разработки в 2023 году даже за счет импортозамещения»

— Вполне ожидаемый результат. В рамках своих проектов мы в «АКР Консалтинг» тоже наблюдаем за рынком и обратили внимание на некоторые закономерности:

- Очень хорошо себя чувствуют компании с широким профилем. Когда много отраслей и клиентских сегментов, с которыми работает компания, она просто статистически лучше себя чувствует. О таком подходе стали задумываться многие студии.

- Положение компаний с собственными массовыми или относительно массовыми продуктами еще более стабильно. Даже в сегменте крупных агентств с годовой выручкой 200+ млн за 2022 год видно 30–50% роста прибыли по открытым источникам.

- Часть «бутиковых» агентств с узкой нишей и дорогими разработчиками мы увидели в убытках. Таких немного — около 5% от того, что мы наблюдаем. Сейчас без погружения сложно сказать, реальные это убытки или инвестиции в собственный продукт, но это наблюдение еще раз подчеркивает высокие риски работы при малом объеме рынка.

Прогнозы делать — дело неблагодарное, поэтому лишь осторожно скажу, что я не ожидаю серьезного роста рынка разработки в 2023 году даже за счет импортозамещения. Избранные удачливые ребята, как всегда, под новый год порадуют соцсети своими показателями, но весь рынок — хорошо если поднимется на 10%.