Оценка эффективности инвестиционного проекта: формула расчета и методы анализа

Инвестиционный проект — это оценка экономической целесообразности вложений средств в бизнес. Он показывает, сколько нужно денег и других ресурсов для реализации идеи, ее окупаемости и доходности. К проекту также прилагается бизнес-план, который отражает количество этапов и практических шагов для достижения цели. Расчет экономической эффективности капиталовложений обязательно нужно демонстрировать инвесторам. Упростить этот математический процесс можно с помощью программы 1С:Управление холдингом.

В этой статье специалисты assino на примерах расскажут, как при помощи 1С можно рассчитать эффективность инвестиционного проекта.

Для чего нужна оценка эффективности проекта?

Каждый инвестиционный проект преследует собственную цель — разработать новый продукт, увеличить количество оборотных или внеоборотных средств или расширить рынки сбыта. При его оценке бизнес должен ответить для себя на 3 важных вопроса:

- Насколько капиталовложения будут рентабельными

- Как долго проект будет окупать сам себя, и когда он сможет приносить доход

- Какие риски могут помешать реализации планов

На основе ответов на вопросы выше принимается ряд решений:

- Поиск инвесторов: какой объем капитала понадобится для реализации идеи, с какой терпимостью к рискам должны быть вкладчики

- Кредит или инвестиции: определить, что будет выгоднее для конкретного проекта

- Страхование рисков: зная о возможных проблемах, можно будет заранее позаботиться о том, как их минимизировать

1С:Управление холдингом рассчитывает эффективность проекта, основываясь на данных, введенных в программу пользователем. Система помогает автоматизировать процессы на всех этапах — от подготовки плана до его реального воплощения. Чтобы программа смогла предельно точно провести инвестиционный анализ, нужно внести в нее следующую информацию:

- Прогнозы финансовых потоков — от поступлений до затрат

- Время для реализации проекта

- Влияние рисков и инфляции

Виды оценки эффективности

Перед реализацией инвестплана выявляется, насколько он продуман и выгоден участникам. Оценка экономической эффективности бывает следующих видов:

- Коммерческая — показывает, какой доход может принести проект конкретному бизнесу и капиталовкладчикам

- Социальная — определяет, какие позитивные сдвиги ожидаются в жизни населенного пункта, региона, страны в целом или какой-либо отрасли (например, розничной торговле или строительстве) после реализации идеи.

Общественная эффективность — важный критерий для проектов с государственным или муниципальным финансированием. Порой социальная значимость предусматривается и для частных инициатив, например, чтобы улучшить репутацию компании.

Методы оценки инвестиционных проектов

Существуют разные способы анализа привлекательности и прибыльности инвестпланов. Среди них выделяют статистические и динамические методы оценки эффективности инвестиционных проектов. Расскажем подробнее о каждом.

Статистические методы

Они применяются на начальных этапах оценки проекта. В расчетах используются недисконтированные суммы. Иными словами, не делаются поправки на амортизационные отчисления, налоговую нагрузку бизнеса, инфляцию. Статистические методические рекомендации по оценке эффективности инвестиционных проектов были разработаны еще во времена Советского Союза (известное постановление Госплана СССР № 40).

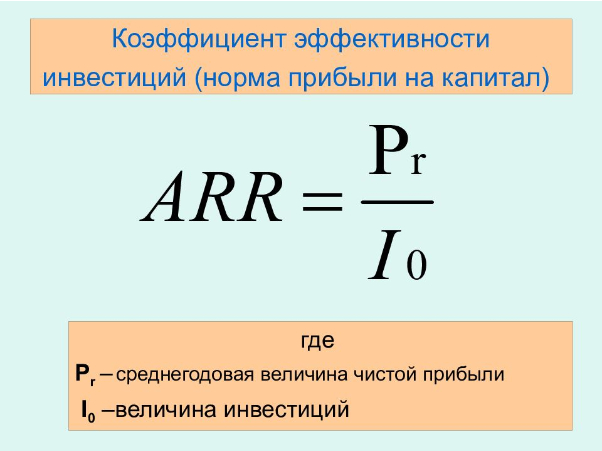

Показатель ARR (Account rate of return)

ARR, или Коэффициент эффективности инвестиций, показывает, какой доход может получить участник проекта. В идеале процент должен быть не меньше, чем средняя ставка по банковскому вкладу. В противном случае, зачем ему рисковать средствами, инвестируя в какой-то стартап, когда можно открыть депозит в надежной финансовой организации.

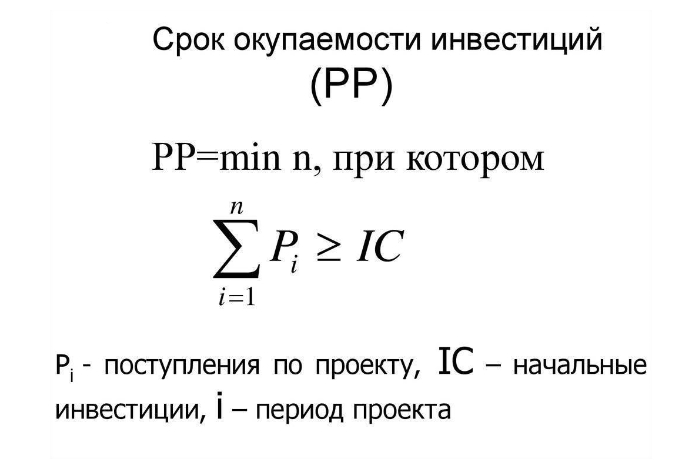

Показатель PP (Payback period)

PP, или срок окупаемости инвестиций, показывает, за какой период участник сможет вернуть вложенные средства в полном объеме. Эффективность проекта напрямую зависит от того, насколько быстро инвестор получит возможность сначала выйти в ноль, а потом — получить доход.

Динамические методы

В отличие от статистических, в динамических методах анализируется большое количество исходных данных. Именно благодаря этому можно дать более точный прогноз, что будет с проектом через длительное время. Для динамических методов необходимо вычислять ставки дисконтирования — те самые амортизационные отчисления, налоговая нагрузка бизнеса, инфляция и ряд других показателей. Они помогут узнать, какие реальные затраты и поступления стоит ждать.

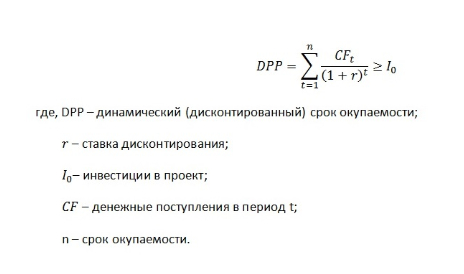

Показатель DPP (Discounted payback period)

DPP, или дисконтированный срок окупаемости инвестиций, в отличие от классического PP, учитывает уровень инфляции. Как правило, период возврата средств инвесторам, рассчитанный по DPP, дольше, поскольку оценивается и реальная стоимость денег в конкретный период времени. Показатель необходим и для того, чтобы оценить чистую текущую стоимость проекта.

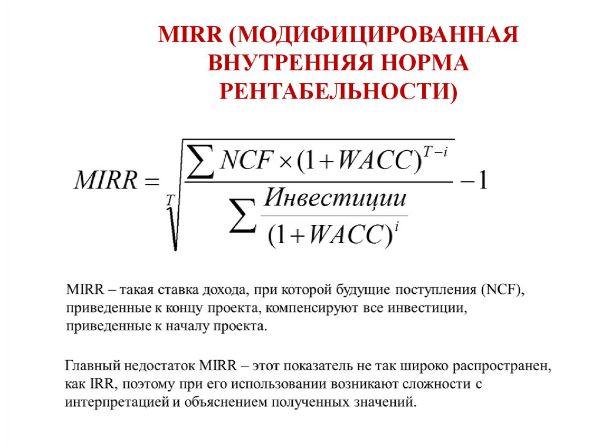

Показатель MIRR (Modified internal rate of return)

MIRR, или модифицированная внутренняя форма рентабельности, демонстрирует экономическую эффективность долгосрочного проекта. Например, строительство курортной парк-зоны. Показатель определяет ставку реинвестирования с наименьшими рисками, поскольку она будет приближена к рыночным реалиям.

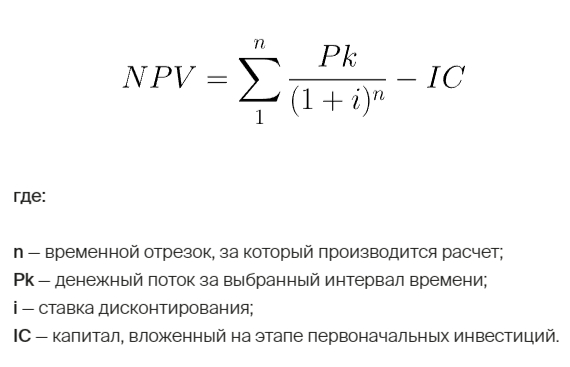

Показатель NPV (Net present value)

NPV, или чистый дисконтированный доход — один из методов оценки эффективности инвестиционных проектов. Это ключевой показатель для вкладчиков, поскольку демонстрирует, насколько та или иная идея будет прибыльной. NPV довольно сложно рассчитать, здесь нужно учитывать всю массу денежных потоков, касающихся инвестпроекта:

- Первоначальный объем вложений

- Уровень дохода приемлемый для инвесторов

- Прогнозы будущих затрат

Если бизнес планирует реализацию нескольких стартапов, но не знает, какой лучше, расчет чистого дисконтированного дохода — оптимальное решение. Чем больше NPV, тем выгоднее реализация идеи инвесторам. Если же показатель отрицательный, то вкладывать средства в проект не имеет смысла.

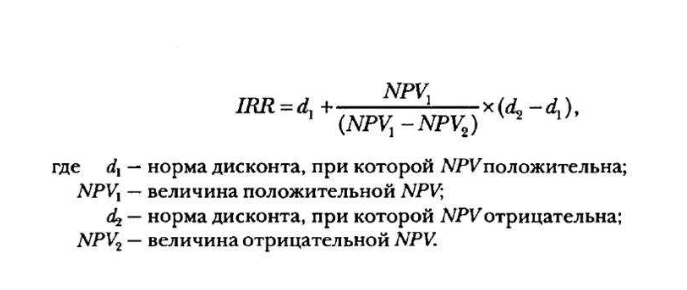

Показатель IRR (Internal rate of return)

IRR, или внутренняя норма рентабельности, используется в расчетах экономической эффективности проектов с нулевым NPV. С помощью этого показателя можно определить допустимый уровень затрат для реализации инвестидеи. Если превысить лимиты, то проект попросту станет убыточным. Хотя для большей точности рекомендуется рассчитывать MIRR, IRR используют чаще, поскольку его проще вычислить.

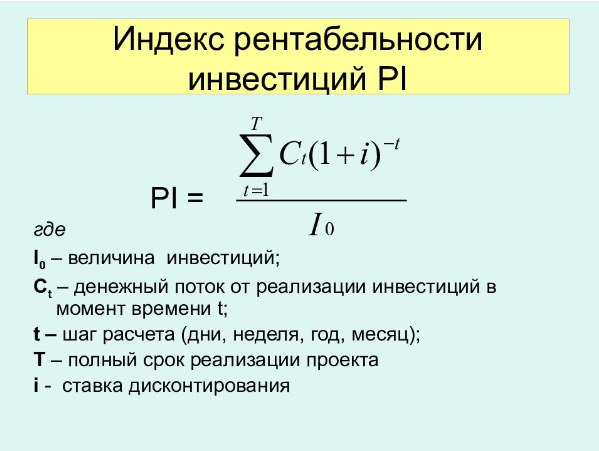

Показатель PI (Profitability index)

PI, или индекс рентабельности инвестиций, может стать вспомогательным инструментом при выборе наиболее выгодного проекта. Например, если у нескольких стартапов одинаковый NPV, но объем капиталовложений разный, есть смысл в расчете PI. Если он больше 1, то можно инвестировать в проект. Но, если показатель меньше 1, лучше не доводить идею до реализации.

Как 1С:Управление холдингом может помочь в оценке проекта?

Программа на основе данных о проекте отражает расходы и доходы, текущее движение денежных средств в рамках реализации инвестидеи. В нее можно загрузить информацию из сторонних сервисов, например из, Microsoft Project).

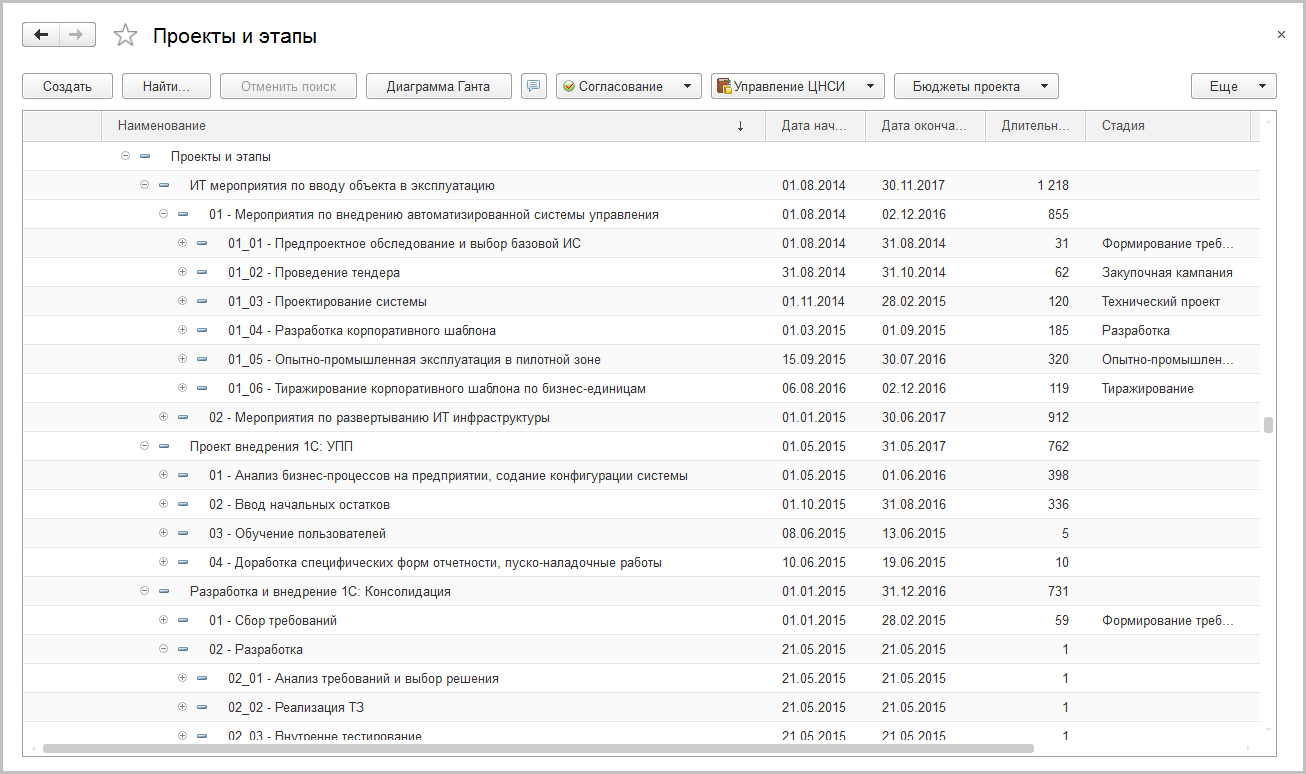

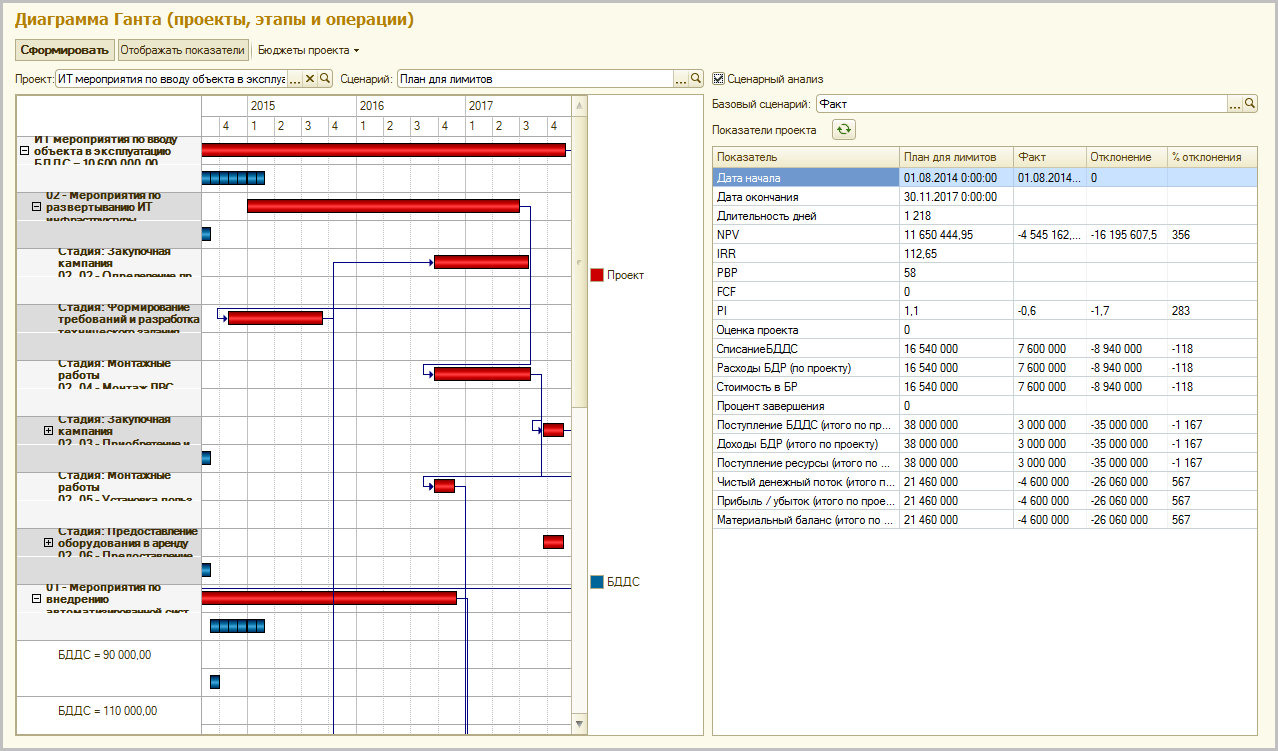

1С:Управление холдингомhttps://assino.ru/resheniya/resheniya-1s/1s-upravlenie-holdingom-8/ автоматически рассчитывает показатели рентабельности проектов. Если схожие инициативы уже были воплощены в жизнь, в программу можно загрузить информацию об этом, и она проведет сравнительный анализ. Весь проект можно поделить на этапы и оценивать, насколько эффективен каждый из них.

Возможность мониторинга реализации инвестидей через программу позволяет в режиме реального времени пересматривать их параметры, вносить коррективы и, соответственно, контролировать уровень дохода и минимизировать риски.

1С:Управление холдингом, помимо расчета коммерческой эффективности, сможет:

- Пересчитать сроки исполнения проекта, если изменились ключевые показатели

- Определить корректировки бюджета на основании загруженных в сервис документов

- Проанализировать инвестидею в сравнительном ключе, через формулы «Что, если?» или «План-факт»

- Рассчитать ключевые показатели эффективности

Программа может продемонстрировать результат через диаграмму Ганта или другим удобным способом.

Внедрив 1С:Управление холдингом, вы получите:

- Возможность объединить разрозненные данные об инвестиционных проектах в одном месте

- Подробный анализ инвестидей от их зарождения до непосредственного воплощения

- Автоматизацию подготовки корпоративной отчетности (МСФО, РСБУ)

Опыт международной консалтинговой компании assino на практике показывает, насколько программа упрощает бизнес-процессы. Так, внедрив 1С:Управление холдингом в Североевропейский строительный концерн, удалось повысить управляемость проектами на 25%. Закажите экспертную консультацию у наших специалистов и автоматизируйте работу вашей финансово-аналитической дирекции при помощи IT-технологий.