Инфоповод недели: Реакция онлайн аудитории на события вокруг QIWI Банка

Финансовая безопасность – одна из тем-триггеров для СМИ и соцмедиа. В наше время, полное перемен и вызовов, любая новость в сфере банковской деятельности обсуждается обществом с особым напряжением.

На этой неделе громким инфоповодом стала новость о том, что Центробанк отозвал лицензию у QIWI Банка. Пока экономисты и юристы дают комментарии о том, что будет с деньгами клиентов QIWI, мы в агентстве Media Research Family решили проанализировать, как эту ситуацию восприняли пользователи соцмедиа и повлиял ли отзыв лицензии на репутацию банка.

Давайте вместе рассмотрим, какие тенденции наблюдаются в онлайн-пространстве и как они могут повлиять на будущее не только данного банка, но и на репутацию других игроков в финансовой индустрии.

Еще больше о репутации и исследованиях соцмедиа в нашем телеграм-канале "Отдел репутации"

Обсуждения QIWI Банка

Чтобы понять, повлиял ли отзыв лицензии на репутацию QIWI Банка, мы проанализировали сообщения пользователей соцмедиа с упоминанием банка до и после инцидента.

Так, в период с 1 по 21 февраля 2024 года в пользовательском контенте (постах, комментариях, отзывах пользователей в соцмедиа) было выявлено 963 упоминания бренда QIWI. Доля негатива в них составила 36% (350 упоминаний).

Чаще всего, до инцидента, пользователи обсуждали следующие темы, связанные с QIWI Банком.

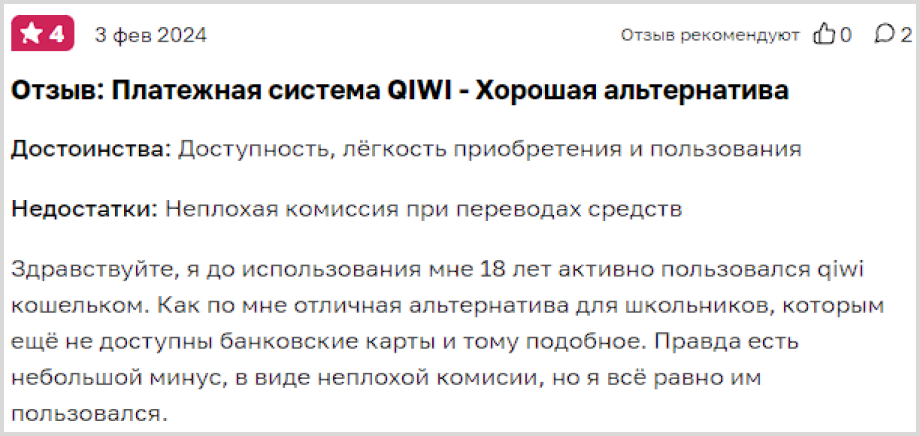

- Отмечали удобство использования сервиса для граждан, не достигших 18-летнего возраста, а также возможность быстрого и удобного пополнения и вывода средств;

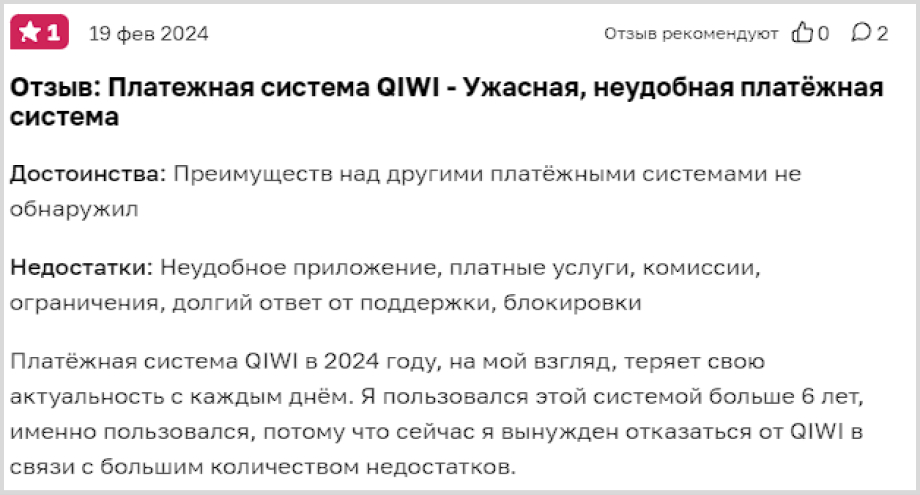

- Жаловались на безосновательную блокировку кошельков, неудобство приложения, а также писали о проблеме разблокировки QIWI-кошелька;

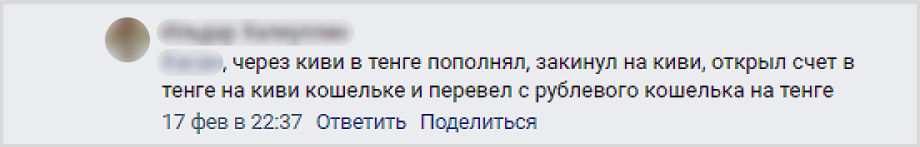

- Часто QIWI обсуждался как способ донатов в онлайн-игры, а наиболее популярной внешней валютой в обсуждениях являлся тенге. Часть представителей игрового комьюнити создавали казахстанские QIWI-кошельки для совершения покупок в сервисе Steam.

После инцидента только за два дня пользователи разместили в 5 раз больше сообщений с упоминанием бренда QIWI, чем за весь февраль до события. Как минимум, это указывает на то, что если раньше банк обсуждали непосредственно сами его клиенты, то после отзыва лицензии своим мнением о QIWI стали делиться даже те, кто никогда не пользовался сервисом.

В период с 21 по 22 февраля 2024 года было выявлено 5134 сообщения, доля негатива в которых составила 33% (1693 упоминания).

Основная тема обсуждений – гипотезы и предположения о том, что будет со средствами клиентов QIWI в дальнейшем.

Ключевые темы обсуждения после отзыва лицензии:

- Уверены, что QIWI вернёт средства пользователям сервиса (21%);

- Пользователи социальных медиа заявляют, что не могут вывести средства (19%);

- Интересуются, как вывести деньги (5%);

- Считают, что QIWI заслуженно был лишён лицензии из-за высокорискованных финансовых операций (4,5%);

- Возмущение представителей игрового сообщества (4%);

- Рассказывают о проблемах интернет-эквайринга QIWI, проблеме онлайн-оплаты (2,6%).

Примечательно, что доля негатива до и после отзыва лицензии у QIWI Банка осталась практически на одном уровне – недоволен деятельностью сервиса каждый третий пользователь. Да, выросло общее число публикаций, но тональность обсуждений не менялась.

Как минимум, это говорит о том, что даже до инцидента QIWI Банк не мог похвастаться сильной репутацией. Пользователи скептически относились к сервису и писали об этом в соцмедиа.

Интересное наблюдение: несмотря на то, что на данный момент доля негатива в обсуждениях сравнительно невысокая, в будущем можно ожидать прирост негатива в пользовательском контенте.

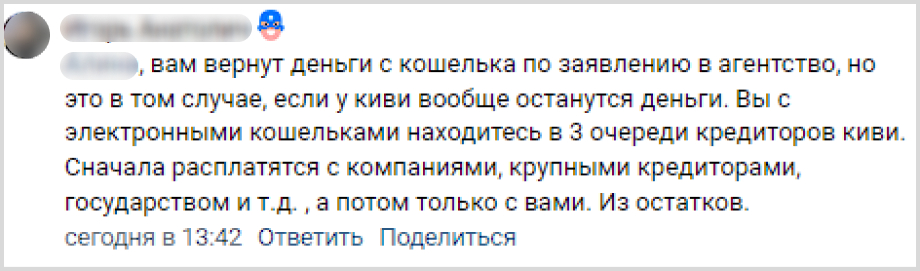

С чем это может быть связано? При анализе контента мы выявили, что не все пользователи разделяют понятия «клиенты QIWI Банка» и «владельцы QIWI кошельков». Если первые (по комментариям экспертов) действительно могут рассчитывать на возврат средств со своих счетов, то на владельцев электронных кошельков QIWI страховка не распространяется, а значит, далеко не факт, что они получат свои деньги назад.

Всё это может стать серьёзным триггером, который в дальнейшем спровоцирует резкий рост негатива.

Вопросы ответственных пользователей

Одна из причин, по которой ЦБ отозвал лицензию у QIWI Банка – это вовлеченность в проведение высокорискованных операций. Другими словами, через QIWI долгое время ходили разные сомнительные транзакции, что давно было известным фактом.

Но были среди клиентов QIWI Банка и «легальные» клиенты, которые не пользовались серыми возможностями сервиса. Часть из них перешли к сервису QIWI после блокировки системы SWIFT и проблем с использованием российских карт. QIWI был одним из наиболее комфортных из оставшихся способов пополнения и переводов.

Для чего использовали QIWI Банк и что теперь стало недоступно

- Покупка видеоигр или доната

Популярность среди представителей гейм-сообщества QIWI Банк получил после того, как в системе Steam стало нельзя пользоваться российскими картами.

Сейчас представители игрового комьюнити в соцмедиа активно обсуждают альтернативные варианты пополнения Steam, в том числе рекомендуют пользоваться «МТС Банком», Webmoney, Payberry и другими сервисами. - Оплата услуг ЖКХ через QIWI

Многие платежные системы на сайтах оплаты ЖКХ работали на эквайринге QIWI, а из-за лишения лицензии банка, многие сайты перестанут принимать оплату. - Оплата домашнего интернета через QIWI кошелёк

- QIWI и «Точка банк»

Среди пользовательского контента наблюдаются пессимистические тенденции о судьбе бизнеса, у которого был открыт счет в данном банке.

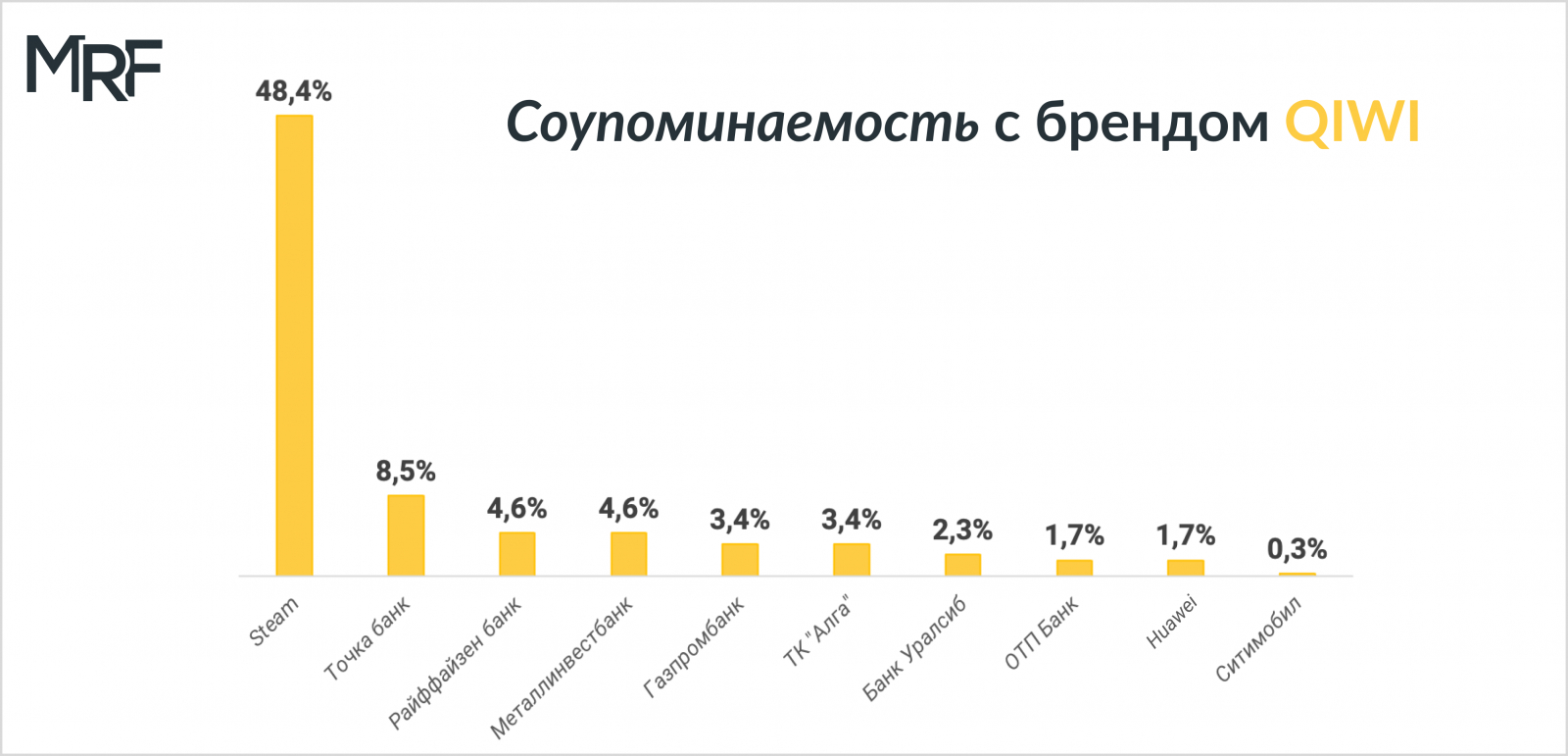

Соупоминаемость с QIWI

С новостью об отзыве банковской лицензии у QIWI пользователи стали утверждать, что в РФ перестали работать ряд сервисов или начали работать со сбоем.

Мы собрали наиболее упоминаемые бренды, чьи сбои связывают с прекращением деятельности QIWI Банка:

Кто виноват и что делать?

Мнения предсказуемо разделились на два лагеря: одни винят в сложившейся ситуации сам банк, который долгое время не решал проблему высокорискованных финансовых операций, другие обвиняют Центробанк, не понимая истинной причины отзыва лицензии. Есть и те, кто обвиняет не сам банк, а людей, которые использовали QIWI для «черных» и «серых» схем.

Основные инициаторы этих обсуждений – люди, которые легально использовали возможности QIWI Банка: представители игрового комьюнити, предприниматели и т.д. Можно сказать, что это те самые «лояльные» клиенты, которые пользовались QIWI не из-за его серых возможностей, а из-за удобства сервиса для решения их нужд и вопросов.

Возможно, в ситуации, когда QIWI Банк решил бы бороться с «серыми» пользователями, количество и качество лояльных клиентов стало бы только увеличиваться.

Вместо выводов

Сложно говорить о репутационных рисках для компании, которая изначально не сильно заботилась о своей репутации. Скорее, этот кейс будет полезен другим банковским (и не только) системам.

Проанализируйте своих пользователей (в этом в том числе помогают социсследования, проведенные на базе систем мониторинга – о них рассказываем в телеграм-канале), определите пул лояльных клиентов и подумайте, как сделать их пользовательский опыт взаимодействия с вашим сервисом удобнее и безопаснее.

P. S. И сделать это лучше до того, как ЦБ отберет у вас лицензию.