Косметический рынок России

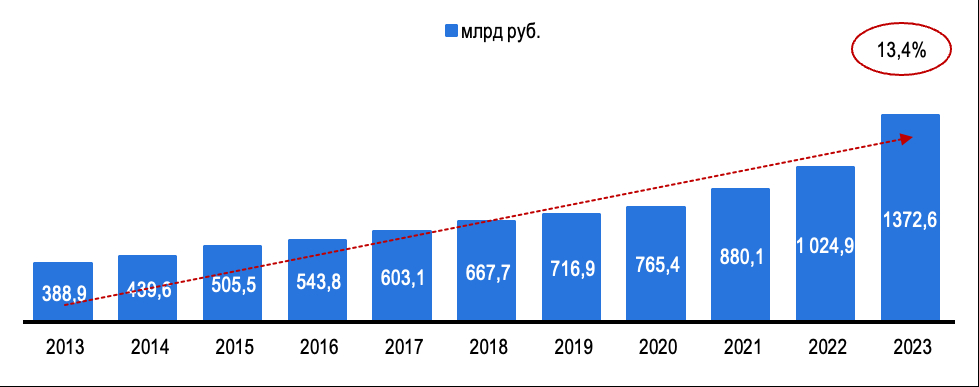

Косметический рынок России растет, по данным Росстат, в 2022 году выручка от розничных продаж косметики и парфюмерии в специализированных магазинах России превысила 1 024,9 млрд рублей. С 2013 года рынок вырос в 2,6 раз. По оценкам Statista, в 2023 году выручка от розничных продаж косметики и парфюмерии вырастет до 1 372,6 млрд рублей, при этом ежегодный прирост рынка (CAGR 2013-2023) в стоимостном выражении составит 13,4%.

Косметический рынок, в отличии от лекарственного, сильнее ощутил последствия событий февраля 2022 года. Косметика не входит в категории социально-значимой продукции, поэтому «уход» из России мировых брендов на фоне санкций наверно можно назвать ожидаемым событием. При этом на законодательном уровне только США ввели ограничения на продажи косметики в Россию, а ЕС в восьмом пакете санкций ограничил закупки из России косметики, но не запретил ее ввоз.

В марте прекратили поставки и продажи Estee Lauder Companies Inc., LVMH, L’Oreal Paris и Shiseido Group. Еще один мировой гигант — американская корпорация Procter & Gamble (Gillette, Pantene, Head & Shoulders, Old Spice) — решил отказаться от рекламы и инвестиций в российский рынок, но продолжит продавать повседневные товары первой необходимости для здоровья, гигиены и персонального ухода. Британская компания Unilever (Rexona, Dove, AXE, Camay, Sunsilk, Timotei) также приостановила экспорт продукции в Россию, однако ее предприятия в Санкт-Петербурге, Екатеринбурге, Омске и Туле продолжат работать. О прекращении поставок товаров известила американская холдинговая компания Johnson & Johnson, включающая такие бренды, как o.b., Carefree, Johnson’s. Также закрылись онлайн- и офлайн-точки продаж французского ретейлера Sephora, где эксклюзивно продавались марки Рианны Fenty Beauty и Fenty Skin, веганская косметика KVD Beauty и бренд визажистки Худы Каттан Huda Beauty. В среднем с конца февраля ассортимент товаров во всех сегментах парфюмерно-косметического рынка снизился на 25%.

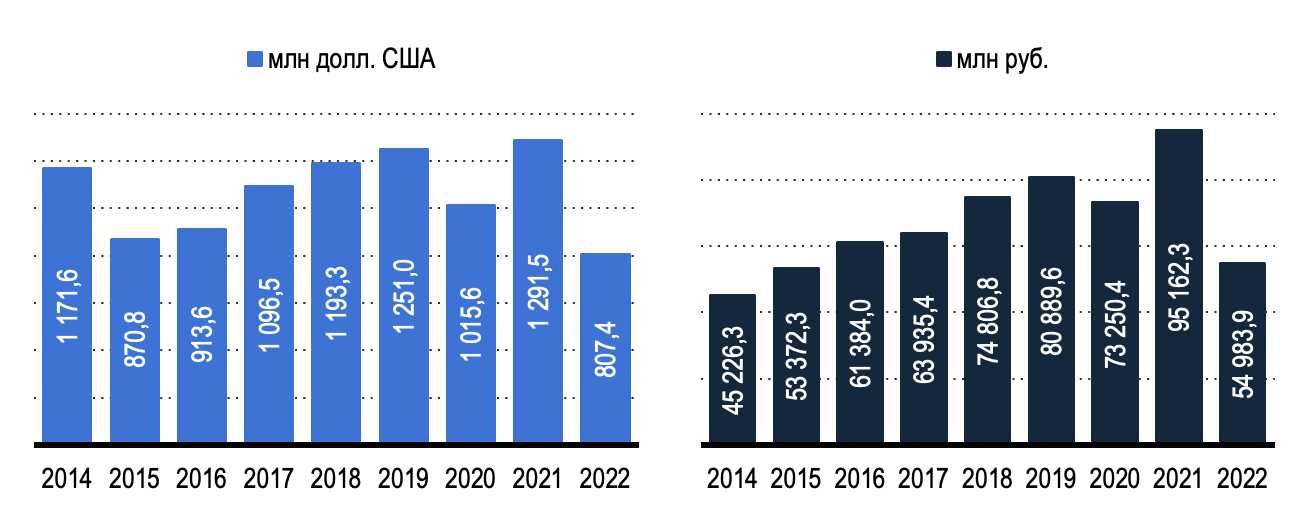

По данным ITC в 2022 году Россия импортировала косметику на сумму более 807 миллионов долларов США, что в рублевом эквиваленте составило почти 55 млрд рублей. В 2022 году показатели импорта косметологических продуктов сократились на 63% в долларовом выражении и на 58% в рублевом выражении.

Конечно, для иностранных косметических средств есть возможность их ввоза по параллельному импорту: Минпромторг не запрещает продавать ввезенную таким способом продукцию (есть правда ряд брендов, которые попали в исключение), однако планируется, что ее ввезти в Россию можно будет только легально по лицензии от правообладателя. При этом сами ретейлеры не очень стремятся к получению товара через параллельный импорт: это чревато имиджевыми издержками; можно испортить отношения с брендами, а это повлияет на взаимодействие в будущем, да и финансово это не всегда выгодно.

Дефицит косметики на внутреннем рынке негативно сказался и на показателях экспорта косметики из России. По данным ITC в 2022 году Россия экспортировала косметику на сумму более 88,7 миллионов долларов США, что в рублевом эквиваленте составило почти 6 млрд рублей. В 2022 году показатели экспорта косметологических продуктов сократились на 32% в долларовом выражении и на 49% в рублевом выражении. Таким образом, с учетом розничных наценок, долю импорта косметологических средств в общем обороте косметологической отрасли России в 2022 году можно оценить в 21%. При этом, с 2021 года этот показатель сократился на 10 процентных пунктов.

Стоит отметить, что на графике ниже представлена именно структура ввоза и местного производства косметики. По оценке Центра аналитики и экспертизы Промсвязьбанка, международные компании контролировали 70% российского рынка косметики, даже если указанная косметика производится в России.

Общее количество страховых случаев на дороге в ОАЭ растет: в 2023 году всего под договоры автострахования попадало 900 тыс. аварий, поломок, краж и других происшествий с автомобилями в Эмиратах, что больше показателя 2018 года почти на треть. Среднегодовая динамика числа страховых случаев за 2018-2023 годы составляет +5.5%. На каждые 100 автомобилей в ОАЭ приходится 22,1 страховых случая, что больше показателя 2018 года на 9% (20,3 случая на 100 автомобилей в 2018 году).

В общей стоимости договоров автострахования сумма страховых выплат достигает 66,5% от общих страховых премий. При этом с 2018 года данный показатель увеличился на 2,2 процентных пункта.

Снижение импорта косметических средств – возможность роста отечественного производства косметических средств, но при этом, как и везде, компании столкнулись с логистическими трудностями. Российская косметическая отрасль закупает из-за рубежа около 5 тыс. наименований сырья, используемого в производстве косметики. Несмотря на то, что большинство каналов закупок удалось переориентировать на Индию и Китай, зависимость от импорта сырья из ЕС остается высокой. По этой причине многие отечественные производители косметики вносят изменения в рецептуру и меняют ассортимент выпускаемой продукции.

Согласно данным Росстат, в 2021 году косметологической отраслью России было произведено 1 385,8 млн единиц товаров. По нашим оценкам, в 2022 году этот показатель составил 1 464,6 млн штук косметологических товаров, в 2023 году – 1 557,2 млн штук. На душу населения России в 2023 году приходится 10,6 штук косметологических продуктов в год, что больше показателя 2018 года на 2,3 штуки.

Самым крупным сегментом косметологических продуктов в России являются средства ухода за кожей, доля которых достигает 70% в общем количестве произведенной в России косметологической продукции, что в абсолютном выражении составляет 1 085 млн штук. Следующим крупным сегментом отрасли являются средства для ухода за волосами (шампуни, кондиционеры, лаки и прочее). На долю данного сегмента приходится 24% от общего количества произведенной на территории страны косметологической продукции, что в абсолютном выражении составляет 366 млн штук. В последние годы производство парфюмерии постоянно сокращалось и в 2021 году составило два миллиона единиц. По нашим оценкам, в 2023 году этот показатель сократился до 1 млн единиц.

В косметологии все большим спросом пользуются такие биоматериалы, как гиалуроновая кислота или гиалуронат натрия. При этом данные вещества входят в основном в состав средств ухода за кожей. В связи с этим, данный сегмент косметологической отрасли является наиболее интересным.

Согласно данным Statista, сегмент уходовой косметики является крупнейшим на косметологическом рынке России не только в количественном выражении (в млн штуках), но и в стоимостном. Оборот российских предприятий на рынке ухода за кожей в 2022 году составил 3,8 млрд долларов США, что в рублевом эквиваленте составляло 256,5 млрд рублей. По размеру рынка ухода за кожей Россий входит в десятку стран-лидеров в мире. При этом, по оценкам Statista, рынок ухода за кожей России будет непрерывно увеличиваться в период с 2023 по 2028 годы в среднем на 12,2% и достигнет в 2023 году показателя 4,94 млрд долларов США или 420,9 млрд рублей по среднегодовому курсу, спрогнозированному Минэкономразвития России в сентябре 2023 г., а к концу 2028 года – 5,5 млрд долларов США.

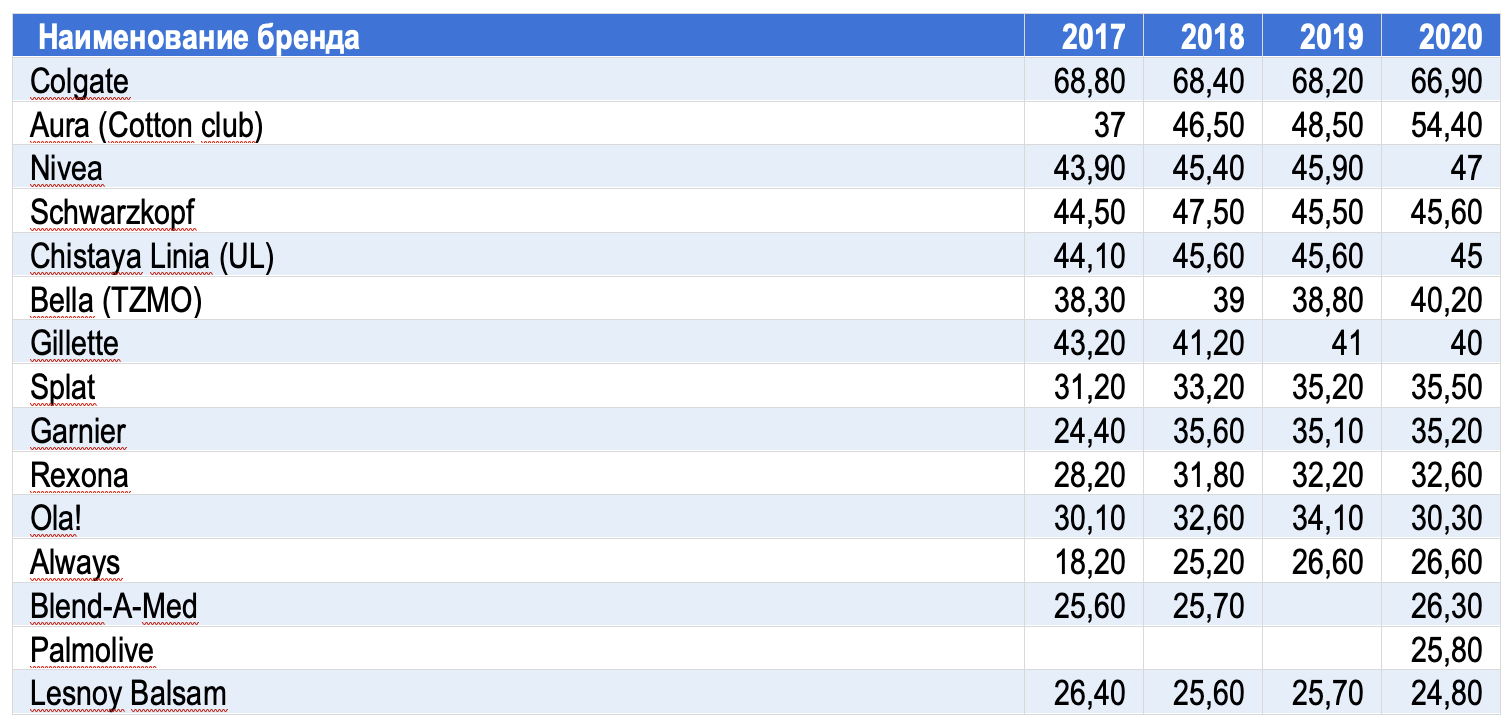

По данным Kantar Worldpanel крупнейшим брендом косметологической отрасли в России, имеющим наибольший уровень проникновения, в 2021 году являлся Colgate – продукция данного бренда употреблялась 66,9% домохозяйств страны. Начиная с 2022 года Kantar Worldpanel перестал оценивать уровень проникновения брендов в домохозяйства России, поэтому более поздние данные по уровню проникновения брендов по России недоступны.

Уход многих иностранных брендов с косметологического рынка России, открывает новые возможности роста отечественного производства косметических средств, но при этом, как и везде, компании столкнулись с логистическими трудностями. Российская косметическая отрасль закупает из-за рубежа около 5 тыс. наименований сырья, используемого в производстве косметики. Доля импортного сырья, используемого в производстве косметики, составляет от 50% до 90% в зависимости от типа продукции (парфюмерия наиболее импортозависима). Сырье в основном импортируется из ЕС, США, Японии, Южной Кореи.

Несмотря на то, что большинство каналов закупок удалось переориентировать на Индию и Китай, зависимость от импорта сырья из ЕС остается высокой. По этой причине многие отечественные производители косметики вносят изменения в рецептуру и меняют ассортимент выпускаемой продукции. Такая совокупность факторов негативно сказывается на отечественных производителях косметологических продуктов, они вынуждены закупать ингредиенты по новым ценам, перестраивать логистические цепочки, закладывать в цену риски на фоне волатильности рубля и нестабильности поставок.

В тоже время, данная ситуация станет хорошим стимулом для улучшения качества собственного сырья для внутреннего производства косметики, а впоследствии – вывода на рынок малоизвестных российских брендов уходовой и декоративной косметики, которые не могли этого сделать ранее из-за сильной конкуренции.

Кроме российских производителей своими заводами в России обладают международные компании по продаже потребительских товаров, продолжающие работу: Unilever (бренды Axe, Cif, Domestos, Dove, Rexona, «Черный жемчуг» и «Чистая линия») и Procter&Gamble (бренды Always, Ariel, Fairy, Gillette, Head&Shoulders). Компании приостановили инвестиционную деятельность и импорт или экспорт своих товаров и сырья, но не остановили производство. В условиях ограничений эти организации могут обратиться к российским производителям сырья для косметики.