Эд Ярдени, президент компании Yardeni Research, в 2023 году сделал смелый прогноз по поводу роста акций в США: он считал, что они выростут до 5400 пунктов в 2024 году. Тогда его ожидания были самыми оптимистичных на Уолл-стрит. Однако к 31 июля 2024 года рост превысил даже самые смелые прогнозы и достиг 5552 пунктов. Sostav публикует обзор отчета «Путеводитель по рынку» от J.P. Morgan.

Общее состояние фондового рынка

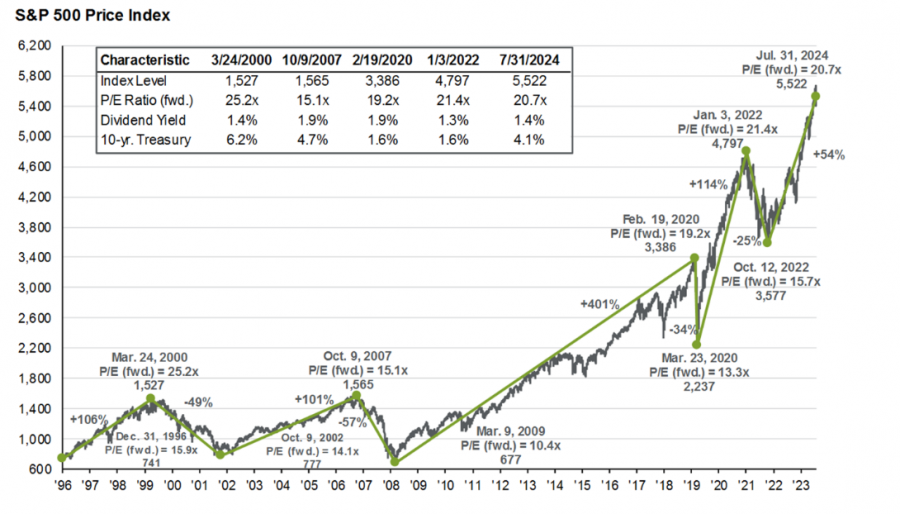

Индекс S&P 500 — это показатель состояния американского фондового рынка. Если он увеличивается, значит, в среднем акции компаний тоже растут. Это и происходит на графике ниже с октября 2022 года по июль 2024-го.

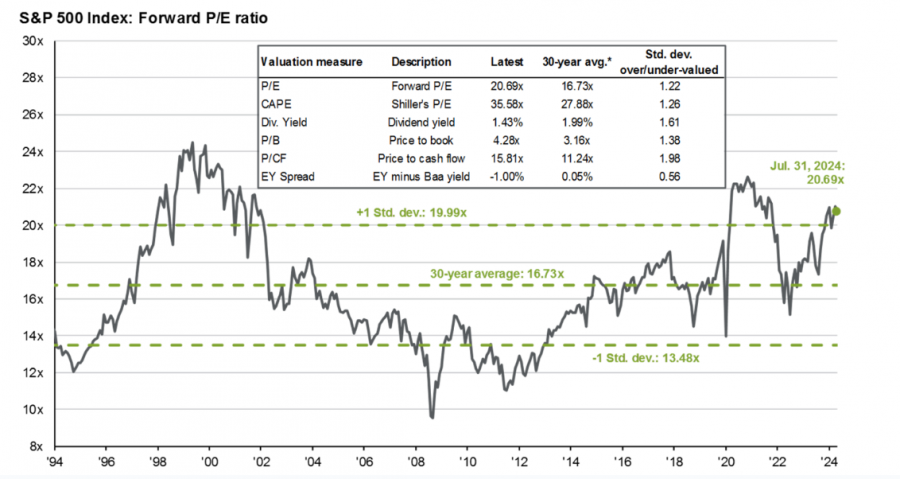

Форвардный коэффициент P/E (цена к прибыли) для S&P 500 рассчитывается как отношение текущей цены индекса к прогнозируемой прибыли компаний в будущем. На данный момент этот коэффициент составляет 21,07, что значительно выше среднего за последние 30 лет (16,7). Это говорит о том, что рынок может быть переоценен на 26%.

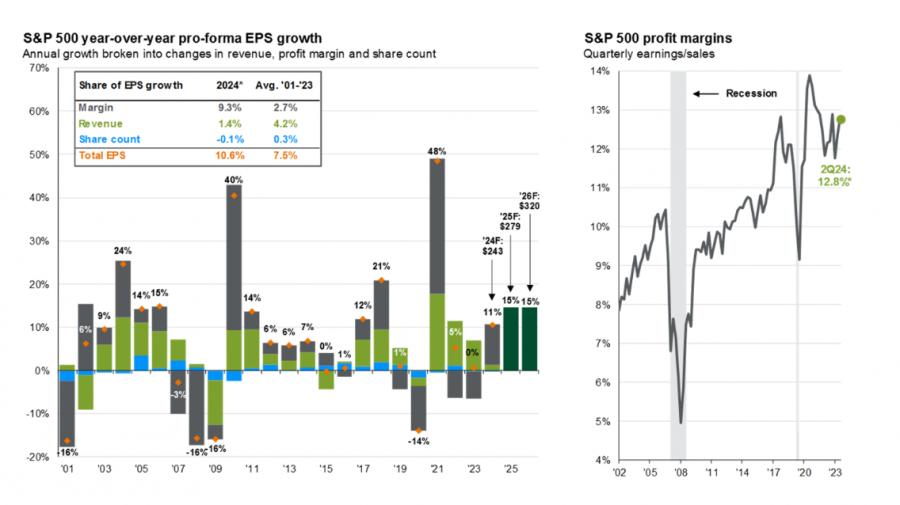

На графиках показаны факторы, влияющие на прибыль компаний: рентабельность, выручка и выкуп акций. От того, смогут ли компании сохранить рентабельность или нет, будет зависеть рост прибыли в ближайшие кварталы. С начала пандемии в марте 2020 года рентабельность упала, но на сегодняшний день она находится на высоком уровне, несмотря на падение в 2022 году.

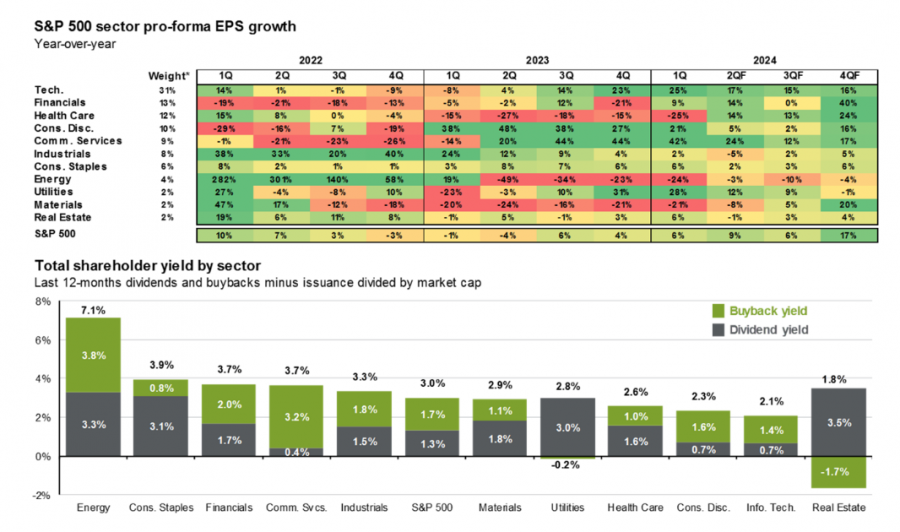

Также представлены данные о росте прибыли, дивидендах и выкупах акций по различным секторам. Многие из них столкнулись с трудностями в 2022 и 2023 годах, однако «информационные технологии» и «потребительские услуги» показали хороший рост прибыли. Ожидается, что к концу года прибыль будет расти и в других сегментах. На нижнем графике видно, как различается доходность акционеров в зависимости от выкупа акций и дивидендов по секторам.

Соотношение стоимости и роста компании

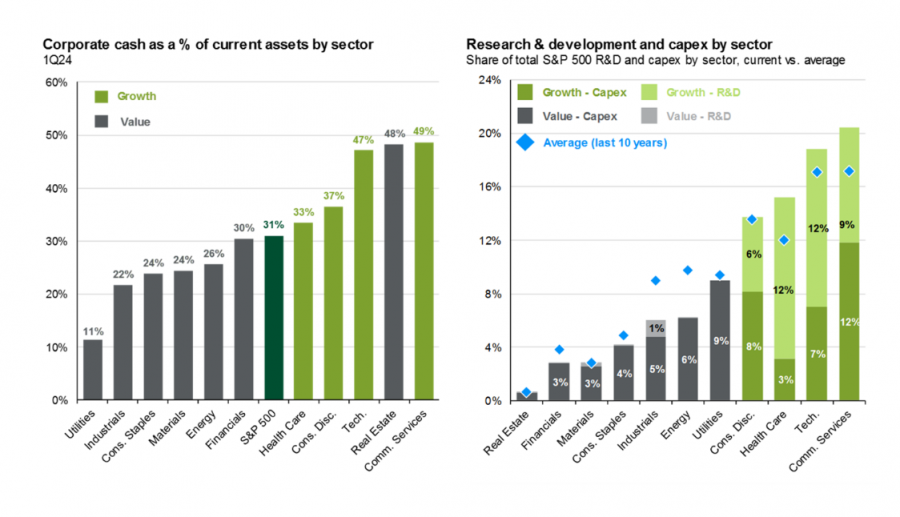

Обычно считается, что растущие компании не держат много наличных денежных средств, однако на графике видно, что многие организации активно инвестируют наличные средсвтва в исследования и разработки (НИОКР), капитальные вложения, чтобы расти и развиваться.

S&P 500: Оценки и прибыль

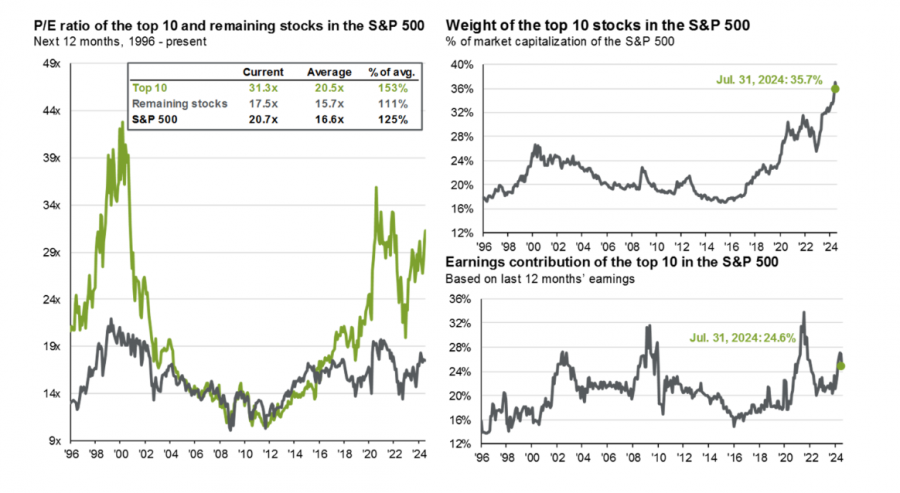

На графиках представлены данные об акциях 10 крупнейших компаний в индексе S&P 500. Сейчас интерес к ним возрос, особенно из-за быстрого развития таких технологий, как искусственный интеллект. Однако рост цен на акции этих компаний не всегда соответствует их фактической прибыли.

Показатели и динамика прибыли Magnificent 7

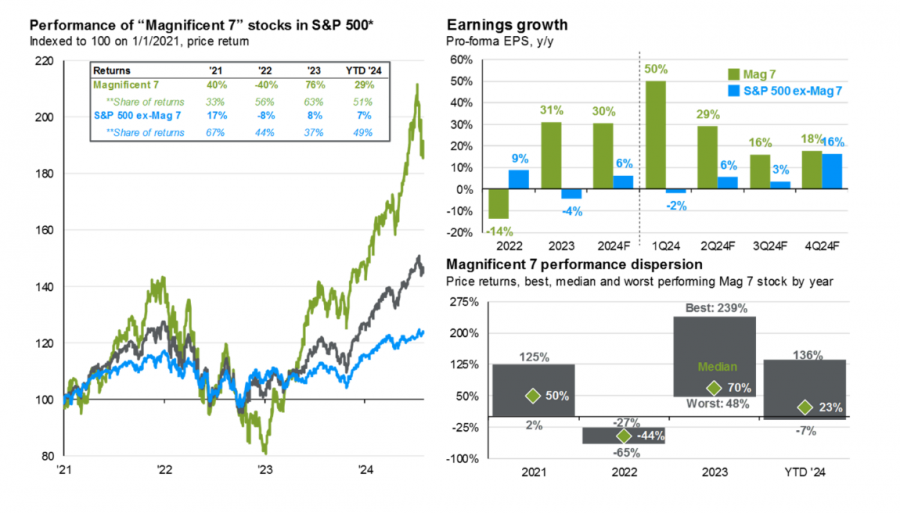

Magnificent 7 — это группа из семи ведущих технологических компаний в индексе S&P 500. В 2023 году их акции показывали отличные результаты, хотя ещё в 2022-м ситуация обстояла другим образом. Однако за год прибыль этих компаний значительно выросла, а общая прибыль по индексу снизилась.

Доходность и оценки по секторам

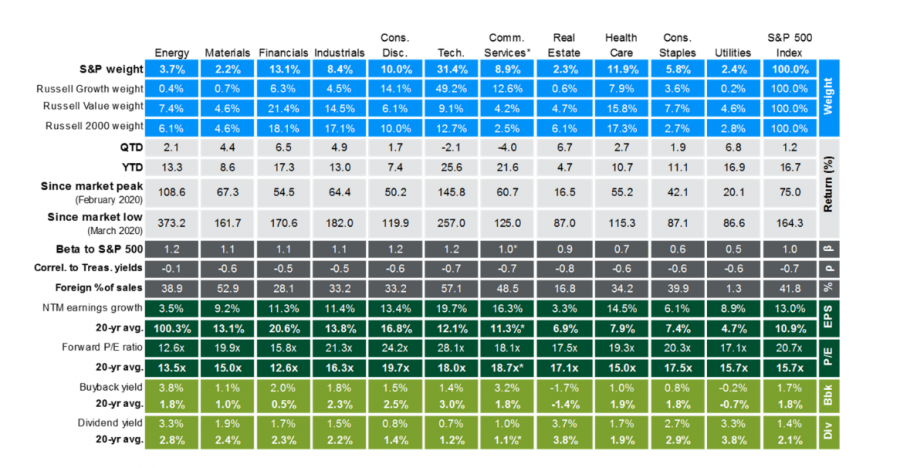

На слайде представлены данные о различных секторах экономики в индексах S&P 500 и других. Здесь можно увидеть, как различные сектора показывают свою доходность за разные периоды времени и каковы их оценки (соотношение цены к прибыли). Эта информация полезна для инвесторов, чтобы понять, какие сектора могут быть более привлекательными для вложений и как они могут вести себя в будущем.

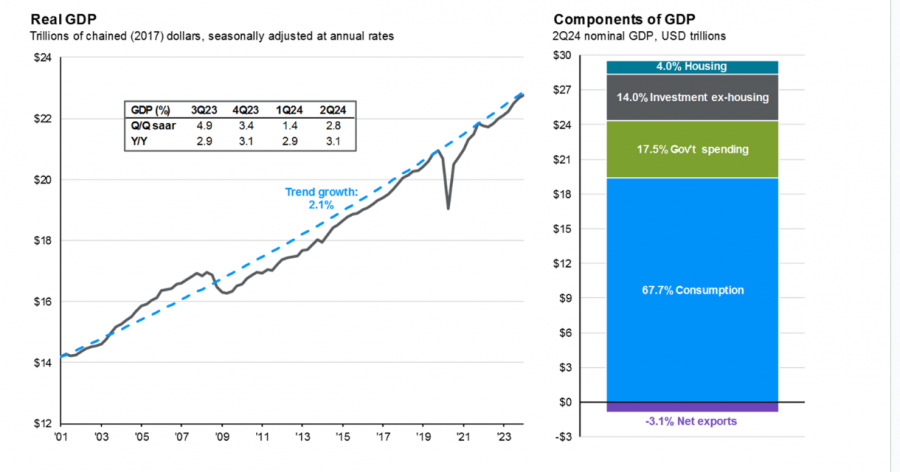

Экономический рост и структура ВВП

На диаграмме слева показан ВВП США в долларах за последние несколько лет. После быстрого восстановления экономики в 2021 году, когда страна оправилась от пандемии, темпы роста стали более стабильными. Справа представлена разбивка ВВП за последний квартал, где видно, что потребление — это главный двигатель экономики США.

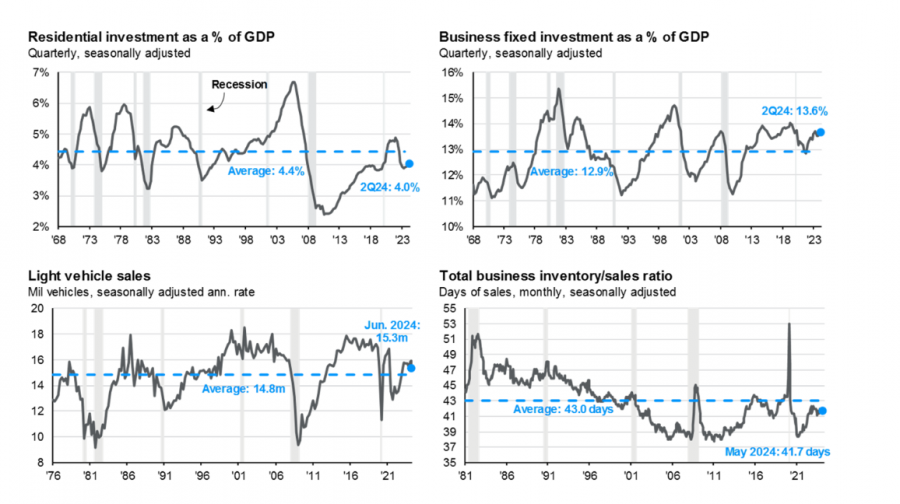

Эта часть посвящена анализу состояния экономики через ключевые циклические секторы, такие как жилищное строительство, инвестиции в основные средства, продажи автомобилей и соотношение запасов к продажам. P.J. Morgan называют их «Четырьмя всадниками рецессии», потому что на этих графиках видно, где может возникнуть экономический пузырь и привести к спаду. Пока что ни один из этих секторов не выглядит перегруженным. Следовательно, если рецессия и произойдет, то будет мягкой.

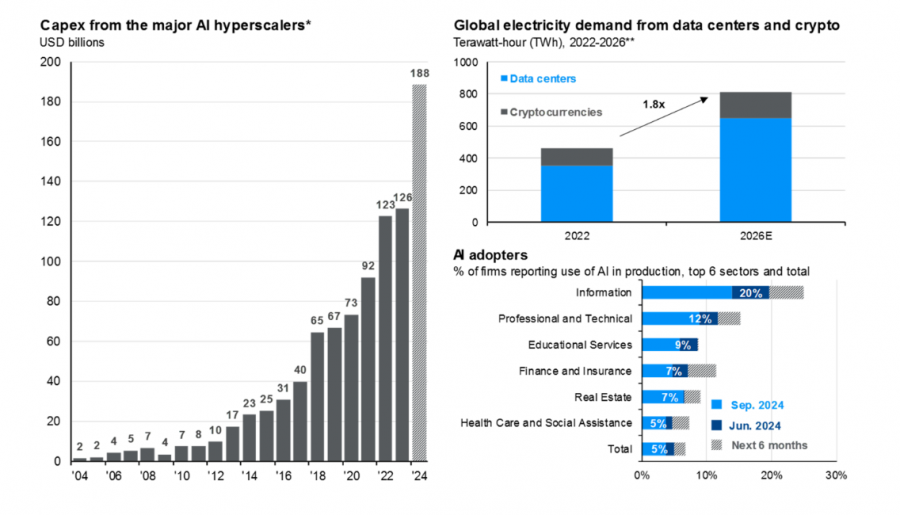

Здесь показан прогресс в области инвестиций в искусственный интеллект. Слева представлены расходы пяти крупнейших компаний по разработке ИИ в США, которые значительно увеличились в последние годы и, по прогнозам, вырастут еще больше в 2024 году. Справа мы видим, что спрос на электроэнергию вырастет из-за необходимости питания центров обработки данных для ИИ. Это потребует увеличения инвестиций в энергосистему. Внизу справа показаны последние тенденции внедрения ИИ в различных отраслях бизнеса — эта технология начинает использоваться не только в IT-сфере.

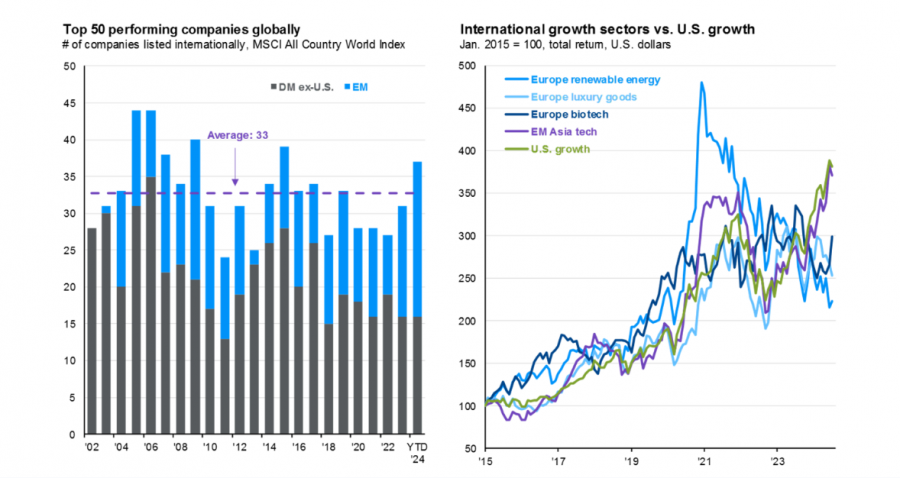

Слева видно, что более половины из 50 компаний, включаемых в индекс MSCI All Country World Index, находятся за пределами США. Если инвесторы игнорируют международные акции, они упускают возможность вложиться в успешные компании по всему миру. Справа показано, что хотя рост фондового рынка обычно ассоциируется с США, в Европе и Азии также есть секторы, которые с 2015 года показывают аналогичный рост.

Динамика мировой экономической активности

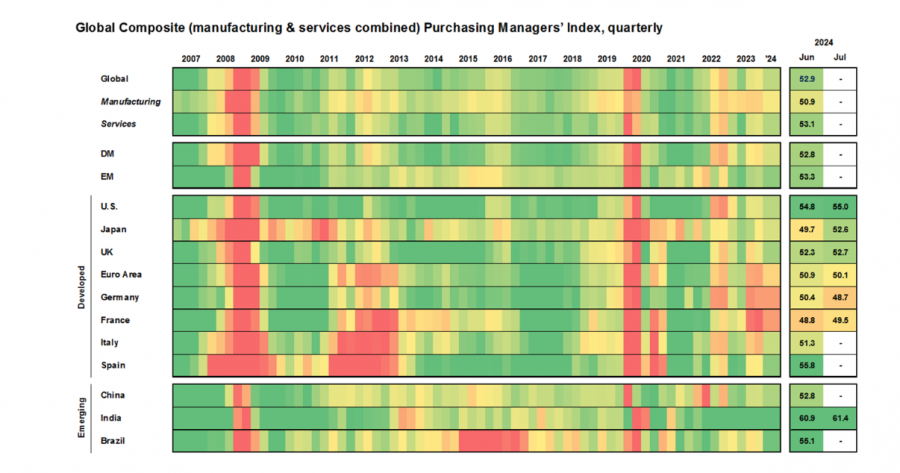

В этой главе представлен обзор глобальной экономической активности с помощью индексов менеджеров по закупкам (PMI) разных стран в формате тепловой карты. Индекс PMI включает данные как по производству, так и по услугам. Значение выше 50 указывает на рост экономической активности, а ниже 50 — на ее снижение. Зеленый цвет означает ускорение роста, а красный — замедление. Это хороший индикатор для прогнозирования роста ВВП.

Мониторинг структуры мировой торговли

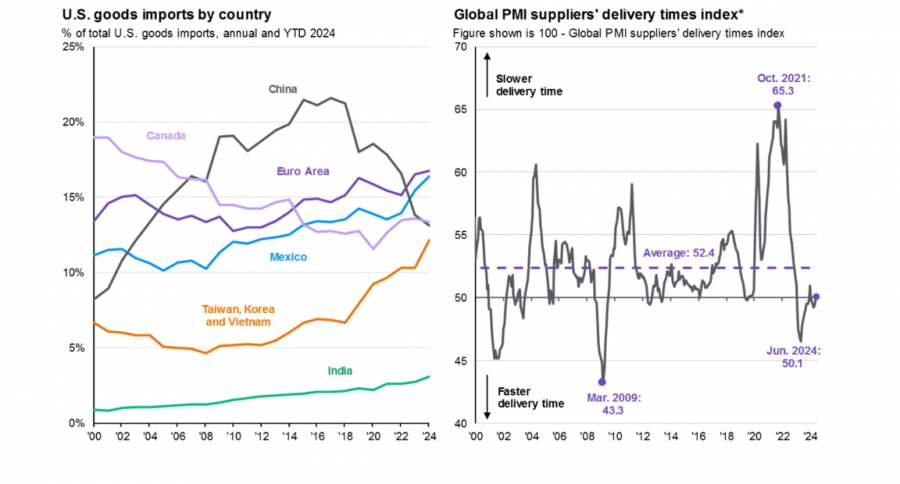

Слева представлены данные по импорту в США по странам. Ранее Китай был основным источником импорта, но теперь также увеличивается доля стран еврозоны, Мексики и Канады. Эти данные помогают отслеживать изменения в цепочках поставок. Справа показан глобальный индекс сроков поставки поставщиков PMI: значение выше 50 указывает на увеличение сроков поставки, а ниже 50 — на их сокращение.

Несмотря на некоторую слабость основных показателей экономики США, в первой половине года динамика остается стабильной. В то же время темпы роста инфляции были очень медленными, пока рынок труда постепенно приходил в норму. В дальнейшем устойчивый потребительский спрос должен позволить экономике США поддержать «мягкую посадку» в следующем году. Однако, учитывая все еще повышенную геополитическую напряженность и предстоящие выборы в США, сохраняются риски, за которыми стоит следить.