Ситуация в российской экономике продолжает оставаться сложной. Конечно, на фоне замедляющейся мировой экономики все выглядит не так плохо: инфляция под контролем, ВВП пусть слабо, но растет, безработица падает, а зарплаты увеличиваются. Тревожит однако факт снижения внутреннего потребление. Объяснение на поверхности, но от этого не легче. Все дело в том, что за несколько кризисных лет россияне изменили структуру товаров в своих продуктовых корзинах. И процесс отнюдь не завершен, он развивается прямо на глазах. Что происходит?

Макроэкономическая ситуация

Год еще не завершен, так что пока мы имеем лишь предварительные итоги. Особого беспокойства они, казалось бы, не внушают. ВВП вырастет по отношению к предыдущему году на примерно на 1,3%. Это немного, но еще 3 — 4 года темпы роста были отрицательными. Инфляция чуть ниже прошлогодней (3,8% и 4,3%, соответственно), а номинальная заработная плата в III квартале 2019 года выросла на целых 7,7% по отношению к аналогичному периоду прошлого года. И это было бы очень хорошо, если не одно но. Реальная заработная плата в том же III квартале выросла вдвое меньше — на 3,8%. Причина проста: цены. Утешением, хотя и слабым, конечно, может быть то, что реальные располагаемые доходы населения уже перестали падать и даже, как прогнозируют экономисты, могут вырасти на доли процента.

Доходы за вычетом обязательных платежей, скорректированные на индекс потребительских цен.

Макроэкономические показатели, % к предыдущему году

* Минэкономразвития, ЦБ РФ

** Росстатом была пересмотрена динамика оборота розничной торговли с 2016 по 2018 гг.

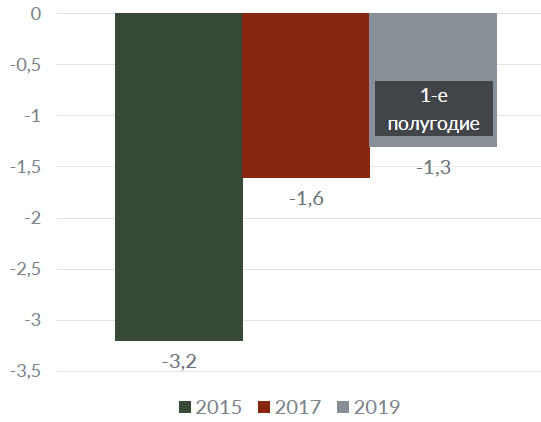

Динамика реально располагаемых денежных доходов населения, % к предыдущему году (полугодию)

Но проблема не только в том, что падает покупательная способность потребителей. Их элементарно становится меньше: сказываются последствия Второй мировой войны и — через поколение — трудных 90-х.

Конечно, плюсы есть и в этой ситуации — растет занятость населения, но минусы для нашей темы важнее: потребительский рынок сокращается и будет сокращаться.

Настроения и ожидания

Общая экономическая ситуация не могла не повлиять на потребительские настроения. Однако назвать связь между ними функциональной было бы неверно — когда появляются эмоции, все становится сложнее.

Если макроэкономические показатели вели себя на протяжении последних лет более-менее монотонно (если падает, то падает, если растет, то растет), то Индекс потребительских настроений (CCI, Consumer confidence index) не таков. По оценкам GfK в 2017 году он выходит в область положительных значений, а затем снова ныряет вниз: потребители в печали, не спешат делать крупные покупки, растет отложенный спрос

Динамика «Индекса потребительских настроений» (CCI)

Причем, вряд ли ситуация быстро изменится. Если в 2015 году каждый третий опрошенный считал, что кризис продлится четыре года или больше, то в 2019 году — уже каждый второй. Другими словами, доходы отдельно, а настроения отдельно, такова уж природа человека. Отнюдь не всегда мы ведем себя «экономически целесообразно».

«Насколько долгими будут последствия нынешнего кризиса в нашей стране?», Вариант ответа: четыре года и больше, % опрошенных

Меняются ли в этой нестабильной ситуации ценности потребителя? Все сложно: некоторые да, некоторые нет. Вот данные.

Говоря о наиболее заметных изменениях, можно констатировать: люди более, чем четыре года назад, склонны думать о будущем и беречь здоровье. Они стремятся стать ближе к природе, не слишком уповая на технический прогресс. Их надежды на государство стали чуть больше, а вот желание комфорта и материальных благ осталось практически прежним.

Подведем предварительные итоги. Потребители реагируют на изменение макроэкономической ситуации, причем, их реакция часто управляется эмоциями и не всегда предсказуема. Но если действия людей нельзя предвидеть, то можно зафиксировать их намерения.

Реакция потребителей

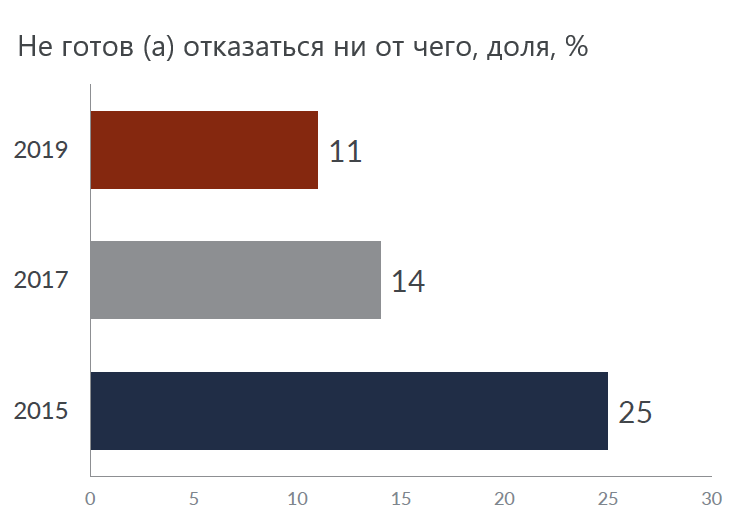

Общая тенденция последних лет прослеживается довольно четко: при ухудшении своего финансового положения потребители все чаще и чаще отказываются от тех или иных покупок. Собственно, вот цифры. Если в 2015 году лишь каждый четвертый «держался», следуя известному совету «денег нет, но вы держитесь», то в 2019 так поступал лишь каждый девятый.

От покупки каких товаров (услуг) вы готовы отказаться при ухудшении финансового положения, доля, %

Тех, кто меняет структуру своей потребительской корзины и не скрывает этого, с каждым годом все больше. Но как видно из приведенной ниже диаграммы, в отложенный спрос попадают, главным образом, дорогие покупки: недвижимость, автомобиль, путешествия. Посещение ресторана или покупка ювелирных украшений обходится дешевле приобретения нового авто, но тоже попали в «черный список». Интересно, что своего рода «перелом», т.е. резкое изменение ситуации произошло в 2017 году, а в 2019 она стабилизировалась.

А вот такие часто покупаемые товары, такие как продукты или лекарства, в целом, сохранили свое место в «корзине», хотя, как мы увидим ниже, с некоторыми оговорками. Заметим, что вычеркивать из своего бюджета затраты на образование будет лишь небольшая часть россиян, хотя платежи такого рода ни частыми, ни небольшими не назовешь.

От покупки каких товаров (услуг) вы готовы отказаться при ухудшении финансового положения, доля, %

Что же делают потребители, стремясь, с одной стороны, продолжать покупать, например, продовольственные продукты, а с другой — сэкономить? Они переходят в другой ценовой сегмент. Выбор есть! Исследователи из компании GfK выделяют пять основных сегментов на FMCG-рынке.

Рынок FMCG, ценовая сегментация

Может показаться странным, но основной тренд состоит в том, что покупатели переходят не в низкие сегменты из высоких, а, наоборот, как это видно на диаграмме ниже.

Динамика рынка FMCG, МАТ июль 2019 — МАТ июль 2018

МАТ — Moving Average Trendline, линия тренда скользящего среднего.

Как это возможно, если люди ощущают свое материальное положение как ухудшающееся? Способы есть.

Один из них — переключение на дискаунтеры, в которых можно встретить бренды среднеценового сегмента по вполне сходной цене. Результат — доля дискаунтеров постоянно растет.

Доля дискаунтеров в общем обороте торговли, %

В поисках лучших цен покупатели вообще стали посещать большее число магазинов. Зачем? Все просто: где-то дешевле один товар, а где-то — другой. Пусть разница и невелика, но копейка рубль бережет. Кстати, рынок от этого только выиграл, показав, по данным GfK, в январе — июле 2019 года динамику +7,8% по отношению к аналогичному периоду предыдущего года. Более того, одновременно, пусть и незначительно, вырос и средний чек (+0,8%).

Покупатели в поисках магазинов с низкими ценами, доля, %

И, наконец, самая актуальная на сегодня тактика: купить товар в интернет-магазине. Правда, сэкономить получается не всегда. Многие владельцы виртуальных магазинов мастерски овладели искусством ценообразования и держат «конкурентные цены» — чуть ниже оффлайновых. Но для покупателя важен и психологический выигрыш: «он молодец, купил дешевле».

«Я совершал онлайн-покупки в течение последних шести месяцев», доля, %

Но каким же образом покупатели умудряются одновременно экономить и переходить в более высокие ценовые сегменты? Все просто: им помогают… сами производители. Взяв на вооружение инструмент промоакций, выручавший их в самом начале кризиса, они не могут остановиться. Покупатель привык к этой тактике, так что продать ему что-либо «просто так» становится все труднее. И вот результат. Лидеры рынка без промо теряют покупателей, которые не только к другим лидерам, использующих иглу промоакций, но и к конкурентам из премиального сегмента. Ну, а покупатели из экономичного сегмента в массовом порядке пользуются возможностью купить товары лидера, воспользовавшись акцией, благо выбор есть.

Влияние промо на динамику рынка FMCG, МАТ июль 2019 — МАТ июль 2018

Естественно, изменения потребительского поведения повлияли на структуру рынка. Как именно?

Структура рынка

Базовые потребительские рынки растут с разной скоростью. Самые низкие темпы демонстрируют FMCG — 6,5% в год, а вот рынки непродовольственных товаров и фармацевтический растут синхронно — по 11,3% в год. Впрочем, эти цифры получены без учета инфляции, так что реальный рост более скромен.

Динамика потребительских рынков, млрд руб., 2019/2018 гг.

Структура потребительской корзины, естественно, тоже изменилась. Заметим, что хотя объем большинства категорий в натуральных показателях снизился, он вырос в денежном выражении из-за инфляции. Самый высокий темп роста (в натуральных показателях) из крупных категорий продемонстрировали кондитерские изделия, самое большое падение — бакалея. Добавляет интригу строчка «другое», в которой явно смешаны и товары перспективных с точки зрения возможности будущего роста категорий, и те, которые пора выводить с рынка. Об этом свидетельствует одновременное беспрецедентно быстрое падение продаж в натуральных показателях, и высокий темп роста в деньгах.

Структура и динамика потребительской корзины FMCG

Как известно, в трудные для экономики периоды покупки люди откладывают покупки с высокой стоимостью до лучших времен — нет денег. По тому, какие именно товары попадают в отложенный спрос, можно судить об остроте проблем. Первый кандидат «на вылет» в таких случаях — это недвижимость. В 2019 году, по данным GfK, все серьезнее — падают продажи автомобилей. Но деньги у людей все-таки есть: если не на авто, то хотя бы на бытовую технику.

Динамика продаж автомобилей и бытовой техники, 2015 — 2019 гг., % к предыдущему году

Резюмируем:

— в 2019 году не появилось новых перспективных категорий. Пока не появилось. Есть основания полагать, что могут вырасти некоторые из уже существующих, но пока небольших категорий;

— покупатель склонен к экспериментам. Об этом свидетельствует рост числа SKU, приобретаемых среднестатистическим жителем города, в расчете на год;

— покупатель согласен тратить свое время на поиск нужных ему товаров, движимый, прежде всего, желанием сэкономить.