Категория детского пюре находится в специфическом положении: с одной стороны, на маркетплейсах она растёт, с другой — в стране падает рождаемость и, как следствие, спрос на детское питание. В этих противоречивых условиях маркетплейсы продолжают составлять конкуренцию E-grocery-площадкам. Директор направления диджитал-медиаисследований Александр Касаткин и менеджер по исследованиям развития онлайн-продаж Ксения Изотова из Resolution, входящего в  OMD OM Group , сравнили состояние категории «Детское пюре» в 2023 и 2024 годах на «Яндекс.Маркете», Wildberries и Ozon, включая Ozon Fresh. Результаты исследования находятся в распоряжении Sostav.

OMD OM Group , сравнили состояние категории «Детское пюре» в 2023 и 2024 годах на «Яндекс.Маркете», Wildberries и Ozon, включая Ozon Fresh. Результаты исследования находятся в распоряжении Sostav.

Продажи, выручка, средняя цена и уровень конкуренции

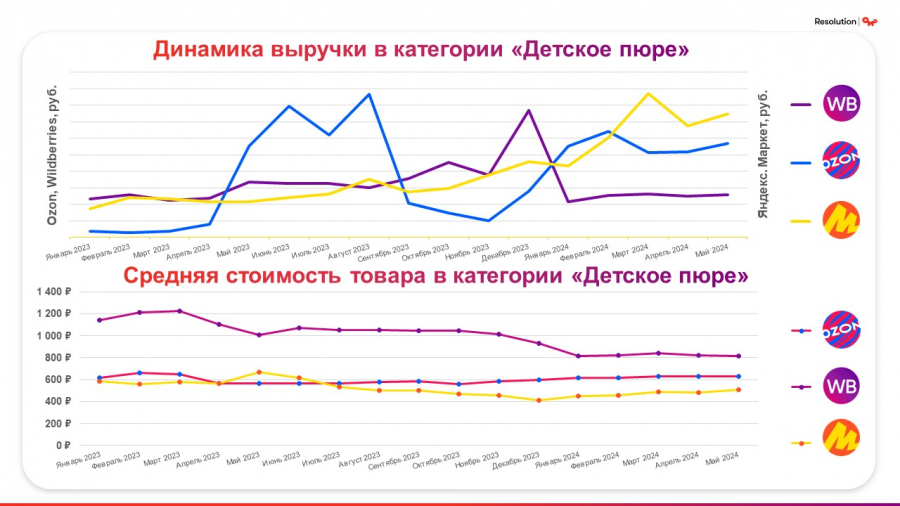

Увеличение выручки Wildberries во многом связано с популярностью продаж больших упаковок продукции на площадке, отмечают эксперты Resolution. Несмотря на то, что средняя цена снизилась на 19% по сравнению с 2023 годом, выручка демонстрирует положительную динамику в 2024 году. Специалисты выяснили, что с января 2024 года стратегия снижения цены на Wildberries перестала быть рабочей. Предполагаемые причины: увеличение вложений брендов в рекламу товаров на Ozon, а также рост популярности Ozon Fresh. К маю 2024 года сервис прирос на 41% по сравнению с маем 2023 года.

Средняя стоимость товара на Ozon в 2024 году снизилась на 28%. Специалисты предполагают, что маркетплейс использует стратегию низких цен — это подтверждают растущие продажи и падающая выручка. «Яндекс.Маркет» растет по всем трем показателям. Прирост в стоимости товара становится возможным благодаря софинансированию, которое активно включается на площадке с 2024 года, отмечает Resolution.

На Ozon растет количество продавцов и брендов, а также продажи в категории. Поэтому эксперты Resolution полагают, что потенциал для входа новых игроков и роста их конкуренции с имеющимися ещё не исчерпан.

Падение продаж и сокращение количества продавцов на Wildberries говорят об уходе с площадки небольших брендов, считают Изотова и Касаткин. К началу 2024 года из топ-45 по продажам за январь 2023 года категорию детского пюре покинули всего четыре бренда, остальные 28 ушедших марок находились во второй половине списка. При этом в категории обнаружились 20 новых брендов, и только у одного из них получилось пробиться в топ-20 по продажам. На площадке прослеживается высокая конкуренция, поскольку топ-4 остается неизменным к январю 2024, а остальные бренды из топ-10 были смещены со своих позиций. Также с апреля 2024 года на Wildberries исчезли подкатегории в рамках категории «Детское питание». По мнению экспертов, в будущем, после высокой конкуренции, это может привести к олигополии категорийной выдачи.

«На „Яндекс.Маркете“ количество продавцов растёт намного быстрее, чем количество брендов. Однако стратегия широкой дистрибуции за счет большого количества продавцов невыгодна на этой площадке. В целом „Яндекс.Маркет“ — подходящая площадка для выхода, так как объем брендов прирастает медленно», — подчеркивают специалисты Resolution.

Доставка и форматы упаковки продукта

По данным исследования, скорость курьерской доставки на «Яндекс.Маркете» составляет:

- один день для закупки продуктов питания в срок;

- от 10 минут до двух часов при использовании сервиса «Яндекс Еда» через «Маркет»;

- от 15 до 30 минут при использовании сервиса «Яндекс.Лавка» через «Маркет»;

На Ozon Fresh — от 30 минут до одного дня курьерской службой. На «большом» Ozon и Wildberries — в среднем от одного до трех дней в пункты выдачи заказов.

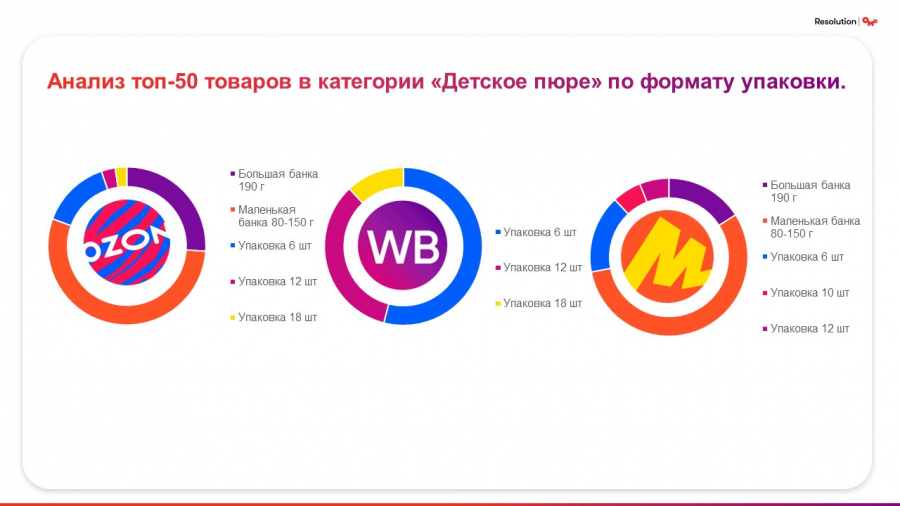

Наиболее популярный формат на Ozon и «Яндекс.Маркете» — маленькие и большие банки, суммарно составляющие более 75% от топ-50 товаров. Специалисты считают, что эта особенность обусловлена наличием у сервисов экспресс-доставок, позволяющих увеличивать частоту мелких покупок. «Важно отметить, что на данных площадках устанавливается ограничение: покупатель не может заказать менее 2−3 товаров одного вида, если это маленькие единичные баночки, что увеличивает средний чек. На Wildberries, наоборот, наиболее популярен формат шести и 12 банок в упаковке, так как доставки курьером нет, удобнее приобрести сразу много товара», — добавляют Касаткин и Изотова.

Вкусовые предпочтения

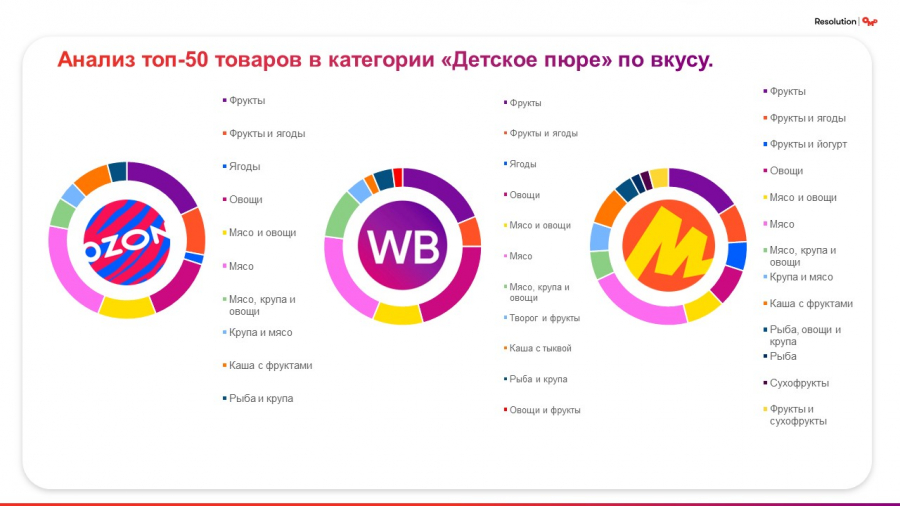

Топ-3 вкуса для всех маркетплейсов на основе анализа топ-50 товаров по продажам:

- мясо 21−22%;

- фрукты 16−19%;

- овощи 8−21%.

«Данный топ обусловлен показаниями педиатров, которые рекомендуют начинать прикорм с однокомпонентных овощных пюре или каш. Мясные пюре вводят в последнюю очередь, однако их лидерство может быть обусловлено более сложным процессом приготовления в домашних условиях по сравнению с овощами и фруктами», — отмечают эксперты Resolution.

Среди представленных видов продукции наименьшая конкуренция наблюдается среди каш с фруктами и злаками в виде пюре, всего два бренда. Это пюре, кроме удобной формы первого прикорма, рекомендовано детям с недостатком массы тела.

Рекламные инвестиции брендов в категории

Наибольший объем рекламных инвестиций на главные страницы в 2024 году, по данным OMD eSOV, привлекает Ozon. Эксперты предполагают, что это связано с ростом выручки, который начался с февраля 2024 года. Wildberries также демонстрирует положительную динамику, но растет медленнее. На «Яндекс.Маркете» динамика в категории детского пюре негативная.

Топ-1 бренд наиболее активно инвестирует в баннерное и товарное продвижение на главных страницах маркетплейсов, занимая долю в 64%. Бренд № 2 также активно использует баннерные форматы, его доля составляет 17,8%. Остальные бренды с меньшей долей используют баннерную рекламу для продвижения, делая упор на товарные форматы.

Внешние факторы, влияющие на спрос в категории

- Снижение рождаемости среди населения.

- Конкуренция с хард-дискаунтерами в категории.

- Снижение доли категории детского питания в онлайн- и офлайн-магазинах, подтверждённое тенденцией к снижению динамики поискового интереса.

- Комиссия маркетплейсов.

Итоги

По данным Resolution, «Яндекс.Маркет» — самая монополизированная площадка, доля лидирующего бренда на которой составляет более 50%. При этом на «Яндекс.Маркете» проще выйти новым игрокам, считают специалисты, поскольку доля продаж других брендов остаётся нестабильной на протяжении длительного периода.

Следующим по уровню конкуренции идёт Ozon. Площадка развивает категорию, в том числе за счет рекламы. Resolution также рекомендует учесть высокий уровень инвестиций брендов в продвижение на площадке, повышающих порог входа для новичков.

На третьем месте по привлекательности для выхода в категорию находится Wildberries. Небольшой диапазон для входа — 15,7%, падение продаж и выручки, а также снижение цен могут негативно отразиться на маржинальности нового продукта, добавляют Касаткин и Изотова.

Рекомендации по выходу в категорию

«Вышеупомянутые факты указывают на „Яндекс.Маркет“ как на площадку первого выбора в случае, если нет возможности активно вкладываться в рекламу на постоянной основе, или на Ozon, если такая возможность есть. Именно эти площадки наращивают объёмы продаж и предоставляют возможность для конкуренции. С точки зрения продукта важно понимать, что в категории детского пюре практически все бренды имеют длительную историю существования или выступают суббрендом крупных компаний по производству продуктов питания и напитков. Поэтому стоит обратить особое внимание на качество брендинга контента.

Новым брендам можно порекомендовать выходить на площадки с овощными пюре или фруктовыми кашами. Также хорошим выбором будут мясные и фруктовые пюре. Предпочтительнее выбирать базовые фрукты, например яблоко и банан, яблоко и груша, яблоко и слива. Рекомендуемый объём банок — 90−130 г, формат упаковки — спайки по шесть банок. Такой подход позволит охватить запросы всех маркетплейсов", — поделились специалисты Resolution.